adozona.hu

Gyorsabban, magasabbra, erősebben! – Heti PénzPiac – 2023. 10. hét

//adozona.hu/altalanos/Gyorsabban_magasabbra_erosebben__Heti_PenzP_HIGM1N

Gyorsabban, magasabbra, erősebben! – Heti PénzPiac – 2023. 10. hét

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit tartalmazza, melyek hatással lehetnek a hazai vállalkozások életére.

Magyarország

A héten megismerhettük a 2023. februári központi költségvetési adatokat, melyek a januárival együtt számolva már az éves tervezett hiányadat tetemes részét, több mint 44 százalékát teszik ki (a kormányzati előrejelzések szerint az év folyamán már sokkal biztatóbb adatokat láthatunk). A legfrissebb inflációs mutatók végre csökkenő számokat hoztak, igaz, a 25,4 százalékos februári érték mindössze 0,3 százalékkal alacsonyabb az egy hónappal korábbinál, de a mögöttes folyamatok már kedvező irányba mutatnak. A múlt hét végén vizsgálta a magyar adósbesorolást az egyik neves nemzetközi hitelminősítő, változatlanul, a befektetésre ajánlott kategóriában hagyta azt.

A hazai állampapírpiacon nem láttunk jelentősebb mozgásokat, a hozamgörbe minden futamidőn enyhén felfelé tolódott (nem kis részben annak köszönhetően, hogy a globális kamatkörnyezet várhatóan magasabbra emelkedik a következő időszakban, mint amire eddig számíthattunk).

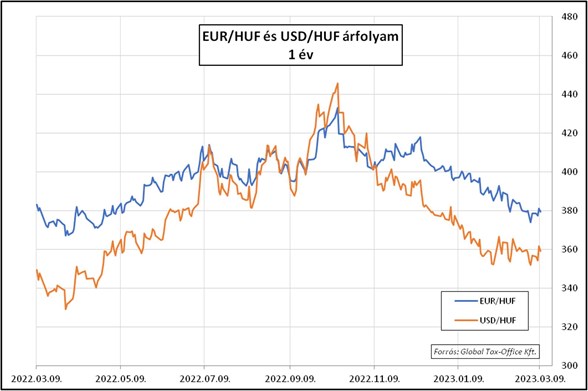

A forint továbbra is jól tartja magát az euróval szemben a 380-as szint körül, de az eddigi kamatelőny várható erodálódása miatt nem kizárt, hogy az elmúlt hónapok kedvező trendje hamarosan fordul.

Eurózóna – Európai UnióAz inflációs nyomás csökkenésére utaló adatokat kaptunk a héten az eurózónából. Ezek többsége alapvetően a gyengülő konjunktúrát tükrözi, az EKB döntéshozói azonban még mindig azt látják, hogy a fogyasztói árak növekedési üteme nem fog egykönnyen visszatérni az ideálisnak gondolt tartományba. Ennek megfelelően egyre csak azt kommunikálják, hogy a kamatemeléseknek még agresszívebbeknek kell lenniük, mint ahogy azt eddig várhattuk – a múlt héten általunk is bemutatott lehetséges forgatókönyv (a 2023. év közepére 4,5 százalékos eurós alapkamat) már inkább a sztenderd.

USAAz Atlanti-óceán túloldalán is a várható kamatemelésekről szóló nyilatkozatoktól volt hangos a gazdasági sajtó. Egyre inkább azt a képet akarja sulykolni a FED, hogy az infláció csökkenése eddig tartott (7 hónapja, a januári adat 6,4 százalék), de innen már nehéz lesz tovább szorítani lefelé az elvárt 2-3 százalék körüli szintig. Mivel a gazdaság összességében ellenállóbbnak látszik, mint azt korábban várták (főként a munkaerőpiac), így keményebben kell fellépnie. Ennek megfelelően a piaci kamatvárakozások is nőttek, már az 5,75 százalékos csúcs sem elképzelhetetlen – és mindezt néhány hónapon belül célozná meg a Jegybank vezetése. Aztán majd akkor kezdené el a kamatok csökkentését, ha teljesítettnek látja a célját (ez a jelenlegi előrejelzések szerint a 2024-es évre várható).

Az EUR/USD keresztárfolyam alakulását tekintve azt mondhatjuk, hogy a piac erre számít: egyformán lesz szigorú a közeljövőben az EKB és a FED, így az 1,06 körüli szint egy jó kompromisszumnak mondható – már két hete itt mozog az árfolyam.

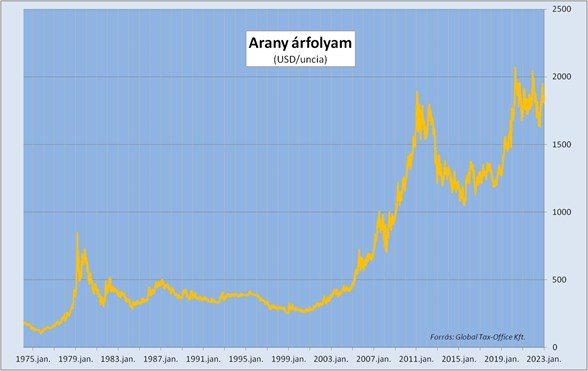

Néhány mondat a túlzott monetáris szigorítás következményeiről: megjelentek olyan vélemények, hogy a jegybankok túllőhetnek a célon a szükségesnél magasabbra emelt kamatokkal. Ez gazdasági visszaesést válthat ki, amit – ha átmeneti – nem is bánnának a központi bankok és a kormányok sem. Ha mégis nagyobb „kár” keletkezne, van-e olyan befektetési eszköz, amit menekülőeszközként lehet használni? Ilyenkor az arany jut eszünkbe, mint hosszú távon értékőrző.

Az alábbi grafikon 1975-től mutatja az arany árfolyamát. A hosszú távú trend könnyen leolvasható, de az is, hogy teltek el úgy évek-évtizedek, hogy a féltve őrzött "drágaság" értéke semmit nem nőtt. Ráadásul sem kamatot, sem részesedést nem fizet.

A tájékoztatás nem teljeskörű. A jelen dokumentum nem minősül befektetési ajánlásnak. A tájékoztatás a dokumentum készítésének idején irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak voltak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB, FED.

Hozzászólások (0)