adozona.hu

Adójogi elévülés 2.0?

//adozona.hu/adozas_rendje/Adojogi_elevules_ZAJLQQ

Adójogi elévülés 2.0?

Elévülési kifogás, kiváltképp sikeres kifogás adóügyekben ritka, ugyanakkor a Szegedi Törvényszék előtti eljárások új dimenziókat sejtetnek, különösen az adómegállapítási jog nyugvása időtartamának számítását tekintve.

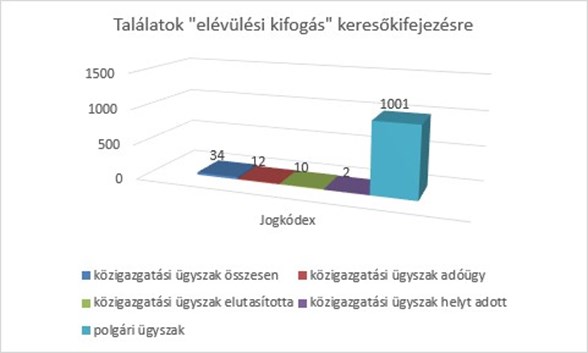

Az Adózóna egy 2019. októberi cikke is foglalkozott az adójogi elévülés kérdésével – tette mindezt az új Art. (az adózás rendjéről szóló 2017. évi CL. törvény) szabályainak ismertetésével. Már ezen írás is kitért a polgári jogi követelések elévülése és az adóügyekben irányadó elévülési szabályok különbségeire, ugyanakkor a szabályok különbségén túl az elévülési kifogás gyakorisága is érdekes többletinformáció: a Jogkódexben végzett gyors kutatás szerint a polgári ügyszakban előadott elévülési kifogások száma több mint 25-szörös a közigazgatási ügyszakhoz képest, s látva az alábbi számokat a közigazgatási ügyszakban előadott elévülési kifogások rendkívül alacsony számához képest is, szinte kizárt annak sikeressége.

Ezen trendhez képest üdítő fejleményt jelent egy Szegedi Törvényszék előtti adóügycsoport, melyben a felperesi képviseletet ellátó Nagy és Trócsányi Ügyvédi Iroda, dr. Kovács Orsolya nem engedte el az elévülési kifogását – és bár a Szegedi Törvényszék osztani látszott ezen kifogás helytállóságát, megerősítésként az Alkotmánybírósághoz, illetve az Európai Bírósághoz fordult.Első körben az Alkotmánybíróság teljes ülése reagált 2022. január 25-én – egyetértett a jogi képviselő által indítványozott és a Szegedi Törvényszék által foganatosított kezdeményezéssel: megállapította, hogy az új Art. 271. § (1) bekezdésének „és a megismételt” szövegrésze alaptörvény-ellenes, ezért azt megsemmisítette.

Ezen megsemmisítés és a még folyamatban levő előzetes döntéshozatali eljárás jelentőségét az adóügyek tényállását ismerve könnyebben megértjük.

A Szegedi Törvényszék előtt két adóügy van folyamatban, tényállásukban szinte azonos ügyek, az eltérést elsődlegesen a vizsgált adóévek adják – és ennek jelentősége van, ezért is kettős a Szegedi Törvényszék megkeresése. Az alkotmánybírósági határozattal érintett adóügybeli időszak 2010. július–október, ezen időszakok vonatkozásában még a régi Art. szerint zajlott az utólagos ellenőrzés, amely 2011. január 27-én indult.

Az adóhatóság elsőfokú határozata 2015. október 8. napján kelt, a másodfokú határozat 2015 decemberében, éppen az ötéves elévülés idő végét megelőző pár napban. Az adózó a másodfokú határozattal szemben keresettel élt, az eljáró bíróság ítéletében 2018. március 2-án elrendelte a másodfokon eljárt adóhatóság eljárásának megismétlését, amely a határozatát 2018. március 5-én ismételten meghozta (3 nap alatt!). A felperes ismételten keresetet terjesztett elő, az eljáró bíróság 2018. július 5-én ismét hatályon kívül helyezte a másodfokon eljárt adóhatóság határozatát – kötelezve ezt a szervet az eljárásának megismétlésére.

Ezen döntést a Kúria felülvizsgálta, és helyben hagyta az eljárt bíróság ítéletét, de a megismétlendő eljárás lefolytatására az új Art. szabályainak alkalmazását írta elő. Az így lefolytatott harmadik adóhatósági eljárás eredményeként a jogerős adóhatósági határozat 2020. július 30-án kelt. A felperes harmadjára is keresettel élt – elsődlegesen állítva, hogy az adóhatóság adómegállapításhoz való joga a régi Art. szabályai alapján elévült, továbbá indítványozta az új Art. 271. § (1) bekezdésének alkotmányossági vizsgálatát, ha az eredeti, régi Art.-re alapított elévülési kifogásával a Szegedi Törvényszék nem értene egyet.

Az ügyekben a csavart az jelentette, hogy egyes adóév tekintetében a régi Art. szerinti elévülési idő meghosszabbodása nem vonatkozott a felperes ügyére, hiszen a meghosszabbodást törvénybe iktató szabályt a jogalkotó úgy léptette hatályba (2012. január 1.), hogy azt csak a módosítás hatálybalépését követően indult eljárásokban kell alkalmazni, viszont a felperes utólagos ellenőrzése még 2012. január 1-jét megelőzően indult.

A felperes „pechje” az volt, hogy az adóhatóság által hozott határozatok többkörös hatályon kívül helyezése eredményeként megismételt eljárásokban már az új Art.-t és annak meghosszabbítható elévülési idejét kellett alkalmazni függetlenül attól, hogy az eredeti eljárás még a régi Art. időbeli hatálya alatt indult, amely ilyen meghosszabbodást még nem tett lehetővé. Az Alkotmánybíróság ugyanakkor megállapította, hogy az Art. 271. § (1) bekezdésének azon fordulata, mely a megismételt eljárásokban is alkalmazni rendeli az új Art.-t hátrányt okozó visszaható hatályú jogalkotás tilalmába ütközik, ezért azt megsemmisítette.

Ez pedig feltehetően azt fogja eredményezni, hogy a Szegedi Törvényszék helyt ad a felperes elévülési kifogásának és 11 év után az ügy lezárul.

Mondhatnánk, hogy azért ilyen adóhatósági eljárás nem sok van: 2011-ben indult, majd rezsimváltást követően az adóhatóság 2020. augusztus 6-án adta ki – harmadszorra – jogerős másodfokú határozatát.

Ugyanakkor az ügycsoportnak van még egy vonulata. A Szegedi Törvényszék a felperes képviseletében eljáró Nagy és Trócsányi Ügyvédi Iroda azon indítványának is helyt adott, mely szerint az Európai Bíróságnál kezdeményezzen előzetes döntéshozatali eljárást a régi Art. 164. § (5) bekezdésével kapcsolatosan – arra várva választ, hogy összeegyeztethető-e azon magyar szabályozás és annak gyakorlata az uniós elvekkel, mely szerint az adóhatóság adómegállapításhoz való jogának az elévülése a megismételt adóhatósági eljárások számától függetlenül valamennyi bírósági felülvizsgálat tartama alatt nyugszik és a nyugvások időtartama több bírósági felülvizsgálati eljárás esetében időbeli korlátozás nélkül összeadódik akkor is, ha a korábbi bírósági döntés következtében megismételt eljárásban hozott adóhatósági határozattal kapcsolatban a bíróság azt állapította meg, hogy az adóhatóság a korábbi bírósági döntésben foglalt iránymutatásnak nem tett eleget, azaz az újabb bírósági eljárásra az adóhatóság önhibájából került sor.

S ezen megkeresés talán már nem csak az egyedi ügy tekintetében bírhat jelentőséggel: a bírói gyakorlatban számos adóhatósági döntést helyezett hatályon kívül/semmisített meg eljáró bíróság – meghatározva minden esetben a megismétlendő eljárásokban figyelembe veendő szempontokat. Kérdés tehát, hogy meddig és hányszor „futhat” neki az adóhatóság egy-egy eljárásnak elévülés szempontjából következmények nélkül?

Ha és amennyiben a fenti kérdésre az Európai Bíróság nemleges választ adna, azaz azt mondaná ki, hogy nem összeegyeztethető az előző bekezdésben részletezett magyar szabályozás és gyakorlat a jogbiztonság és a tényleges érvényesülés elvének értelmezésével, akkor az azt jelentheti, hogy nemcsak a régi Art. kérdéses elévülési szabálya [164.§ (5) bekezdés], hanem az új Art. [203.§ (3) bekezdés] tartalmilag azonos szabályozása is problémás lehet, hiszen az Európai Bíróság által megfogalmazott jogbiztonság elve megköveteli, hogy az adóalanyok adójogi helyzete az adóhatósággal szembeni jogai és kötelezettségei tekintetében ne legyen meghatározhatatlan ideig vitatható (C-533/16 és az ott hivatkozott ítélkezési gyakorlat). Márpedig egyik említett jogszabályhely sem tartalmaz megkötést a nyugvás időpontjára vonatkozóan, és nem tartalmaz kivételt az olyan adóhatósági határozatok vonatkozásában, amelyeket a bíróságok érdemi felülvizsgálatra alkalmatlannak ítél. Belátható, hogy a felperes ügyének tényállásához hasonlóan, ha az adóhatóság az új eljárását elrendelő ítéleteket követően a rövid időn belül újabb és újabb jogsértő döntéseket hoz, az elévülés bírósági felülvizsgálat idején való nyugvása következtében az adó megállapítására való jog elévülése évekkel, akár évtizedekkel meghosszabbodhat – márpedig az elévülés intézménye éppen a jogbiztonságot hivatott szolgálni.

A Szegedi Törvényszék az Európai Bírósághoz fordulásával kétségét fejezte ki, hogy a vázolt magyar elévülési szabályozás és annak gyakorlata összeegyeztethető-e az említett uniós elvekkel – tette mindezt 2021. október 4-én. Egyelőre az Európai Bíróság még nem foglalt állást, ugyanakkor összegzésként már ma elmondható és üdvözlendő, hogy mind a közigazgatási ügyben eljárt Szegedi Törvényszék, mind az Alkotmánybíróság új ösvényeken jár az adójogi elévülés kérdésében.

Hozzászólások (0)