adozona.hu

Láz vagy kihűlés? – Heti PénzPiac – 2023. 51. hét

//adozona.hu/altalanos/Laz_vagy_kihules__Heti_PenzPiac__2023_51_he_YKE10R

Láz vagy kihűlés? – Heti PénzPiac – 2023. 51. hét

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit elemzi, melyek hatással lehetnek a hazai vállalkozások életére.

A tél megérkezett, és vele az influenza szezon is kezdetét vette. A láz a szervezet védekező mechanizmusa, mellyel a kórokozókat pusztítja és segít a gyógyulásban. A túlfűtöttség azonban nem maradhat tartós, mert az tönkreteszi a testet, tehát minél gyorsabban meg kell szüntetni a kiváltó okokat.

A tél ugyanakkor a hideg időszak eljövetelét is jelenti. Ha az időjárás zord, a levegő hőfoka fagypont alá süllyedhet. Szükségünk van eszközökre, melyek segítenek testünk hőjét a megfelelő szinten tartani. Ha nem tudjuk megfelelően aktivizálni a testet, és hosszan tart a kihűlt állapot, annak fájdalmas és tartós következményei lehetnek.

Az első példa a felpörgő inflációval küzdő gazdaságokra hasonlító folyamatokat írja le. Az elmúlt két évben a világgazdaság számos országában láttuk és érzékeltük a fenti tüneteket. Az árnövekedés üteme az előző évtized normálisnak érzékelt alacsony szintjéről hirtelen szaladt fel sok-sok éve nem látott magasságokba. A jegybankok és kormányok által alkalmazott gyógymódok azonban hatásosnak tűnnek, a pénzromlás üteme lassan mindenütt közelíti a kitűzött, egészséges szinteket.

Amiről kevés szó esett mostanában, az a túl alacsony infláció. A második példa erre utal. Az a gazdaság, amely a potenciálisnál alacsonyabb mértékű növekedést tud csak felmutatni, esetenként a fogyasztói árak tartós stagnálásával vagy csökkenésével szembesülhet.

Ez a folyamat a defláció, ami akár nagyobb veszélyt is jelenthet egy országra nézve, mint a vágtató infláció.

A fogyasztói árszínvonal tartós esése lehet ok, de lehet okozat is. A problémát az az önmagát gerjesztő folyamat jelentheti, amely, ha kialakult, nehéz megállítani és megfordítani. A csökkenő árak miatt a lakosság csak a legszükségesebbet vásárolja, mert arra számít, hogy később még olcsóbban vehet meg mindent. A termelők és szolgáltatók viszont látva az elégtelen keresletet maguk csökkentik áraikat, hogy tudjanak értékesíteni a konkurencia előtt. Így viszont a saját hasznuk, profitjuk is kisebb lesz.

Az újkori gazdaságok történetében az egyik legismertebb lefelé tartó árspirál a japán gazdaságé, melynek még nincs vége. A második világháború utáni növekedési bajnok a hetvenes-nyolcvanas években élte virágkorát. A fejlődés üteme lenyűgöző mértékű volt, minden gazdasági szegmens hosszú időn keresztül „magas fordulatszámon pörgött”.

A kilencvenes évek elejére azonban elérték a fejlettség egy olyan szintjét, ahonnan nem volt tovább. Ekkorra túlárazottak lettek az ingatlanok, a részvények, a fogyasztási cikkek. Az elmúlt 30 évben az általános stagnálás, a defláció, a harmatgyenge gazdaság jellemezték Japánt - amely még így is a világ egyik legfejlettebb országa. A beteg nem hűlt ki, de már hosszú ideje nagyon lassúak az életfolyamatai.

A mindennapi tudósításokban mostanában többször feltűntek a kínai árszínvonal-csökkenéssel kapcsolatos hírek. Ami főként azért különösen érdekes, mert közben a világgazdaság nagyobbik részében a pénzromlás ütemének megfékezése látszik lehetetlen küldetésnek.

Kína, a világ legnépesebb országa és második legnagyobb gazdasága egy olyan gazdasági helyzetbe került az elmúlt évtizedek vágtató fejlődése után, melynek kezelése nem lesz könnyű feladat a kommunista vezetés számára. A folyamatosan egyre szélesedő lakossági középréteg a növekvő jövedelmének megfelelően egyre többet fogyasztott, ami táplálta a tartós és ütemes gazdasági bővülést. A féktelen gazdasági növekedés hajszájában azonban az ingatlanszektor és a kapcsolódó hitelállomány túl nagyra hízott, aminek egy ponton túl gyors zsugorodás lett a következménye.

A gazdaság összességében még növekszik, de az ingatlanpiaci problémák óvatosságra késztették a lakosságot. A fogyasztásukat éppen csak szinten tartják, többségében pedig inkább tartalékolnak az emberek, tartva a bizonytalan jövőtől. Ezzel viszont az ország gazdasága a potenciális növekedési üteme alatt tud csak teljesíteni, azaz a kereslethez mérten jelenleg túlzott mértékűek a gyártói és szolgáltatói kapacitások.

Kína az elmúlt évtizedekben az export növelés világbajnoka volt, de az utóbbi évek globális bezárkózása miatt külpiaci lehetőségei jelentős mértékben szűkültek. Így a többlet termelői bázis és a visszafogott lakossági fogyasztás együttesen még sokáig negatívan hathatnak az inflációra. Ami a világ többi részének egyrészről jó hír, mert a kínai termékek és szolgáltatások ára nem, vagy alig fog nőni, így amit abból felhasználunk, az is egyre olcsóbb lesz a mi inflációs perspektívánkból szemlélve. Más részről viszont az ázsiai ország hatalmas felvevőpiac is, a lassulással viszont nehéz helyzetbe kerültek az ide exportáló külföldi vállalkozások.

Az igazán aggasztó azonban az, hogy a lehűlt árszínvonal változás azt sugallja, hogy a hatalmas gazdaság túlságosan lelassult. Fel kellene melegíteni a "motort", új lendületet hozni a konjunktúrába. Ehhez viszont most nehéz a megfelelő "energiát" megszereznie a kínai kormánynak. A szükséges finanszírozás nagyon megdrágult, a külföldi és belföldi befektetők pedig egyelőre nem hisznek a további ázsiai fejlődési csodában. Reméljük, hogy a hamarosan érkező tavasz olvadást hoz majd a jelenleg lefagyott gazdasági folyamatokban is.

Magyarország

A múlt hét végén a Fitch Ratings megerősítette Magyarország eddigi hitelminősítését, továbbra is a befektetésre ajánlott kategóriában szerepelnek a hazai állampapírok.

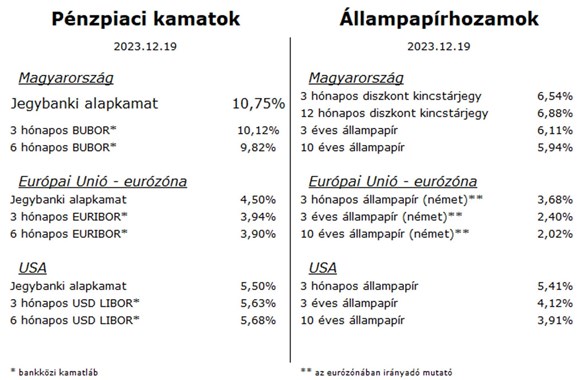

A Magyar Nemzeti Bank 0,75 százalékkal 10,75 százalékra csökkentette a jegybanki alapkamatot. A várható további lépésekkel kapcsolatban úgy nyilatkozott az alelnök, hogy óvatosak és fegyelmezettek lesznek, fenn kell tartani a védőhálót a hazai deviza számára. Ez praktikusan azt jelenti, hogy a csökkenő inflációval párhuzamosan az utolsó kamatváltoztatások mértékének megfelelő enyhítő lépések várhatóak a következő hónapokban.

A központi banki gazdasági előrejelzések alapján 2024-ben 4,5-5 százalékos, 2025-ben 3 százalék körüli átlagos infláció várható. A GDP bővülése pedig jövőre 3 százalékot, két év múlva pedig 4 százalékot érhet el.

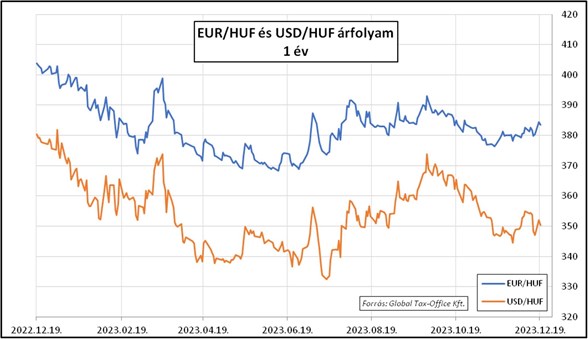

A forint az elmúlt napokban hirtelen gyengülésnek indult az euróval szemben, a 380 alatti szintekről 385-re ugrott az árfolyam.

Az állampapírpiacon viszont optimisták voltak a befektetők, az éven túli futamidőknél stabilak maradtak a 6 százalék körüli hozamok.

Európai Unió – Eurózóna

A héten érkezett európai adatok továbbra is azt mutatják, hogy a gazdasági aktivitás gyenge, és a piaci szereplők szerint nem is várható élénkülés a közeljövőben.

Az inflációs mutatók kedvező alakulása mellett azonban a munkaerőköltség harmadik negyedéves 5,3 százalékos növekedése aggasztja az EKB döntéshozóit. Úgy látják, hogy a bérek várt feletti emelkedése miatt nagy az infláció kiújulásának veszélye, ezért még huzamosabb ideig a jelenlegi szint környékén kell tartani a monetáris szigort.

Az állampapírpiacokon a csökkenő hozamok jelzik, hogy a piaci szereplők szerint is gyengék a gazdasági kilátások.

Az euró a múlt pénteki hirtelen gyengülés után visszaerősödött az 1,098 körüli szintre a dollárral szemben. Elemzők arra számítanak, hogy az európai kamatcsökkentési ciklus később fog megindulni, mint az amerikai.

USA

A legfrissebb adatok ismét vegyes képet festenek a gazdaságról:

A gyáripari és feldolgozóipari aktivitás meglehetősen halovány, míg a szolgáltatások továbbra is bővülnek. A megkezdett házépítések novemberben és decemberben gyorsan bővültek, az új építési engedélyek száma viszont visszaesett.

A jegybank gazdasági növekedési becslése ismét erős, 3,6 százalékos ütemet jelez előre a negyedik negyedévre.

Ilyen mutatók mellett nem várható, hogy néhány hónapon belül elindítsa a kamatcsökkentési ciklust a Fed. Az elemzői várakozás azonban azt mutatja, hogy akár már márciusban, de legkésőbb májusban elkezd enyhíteni a jegybank. A monetáris döntéshozók eközben pedig azt nyilatkozzák nap mint nap, hogy a piac kissé előreszaladt ebben a témában.

A tájékoztatás nem teljes körű, írásunk nem minősül befektetési ajánlásnak, az éppen aktuális piaci helyzetet tükrözi. A felhasznált adatok, tények, információk lényeges forrásai az alábbiak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB, FED.

Hozzászólások (0)