adozona.hu

Hogyan tovább kisvállalkozások? – Választási lehetőség az adózási modellek között

//adozona.hu/szja_ekho_kulonado/Hogyan_tovabb_kisvallalkozasok___Valasztasi_9SVKVD

Hogyan tovább kisvállalkozások? – Választási lehetőség az adózási modellek között

A kisvállalkozási körben adózási választási lehetőségek sorozata várja jövőre az adózókat, hiszen a jelenlegi speciális formák – úgymint eva, ekho, átalányadó – mellett két újabb modell is szerepel a beterjesztett törvényjavaslatban. A következőkben ezeket hasonlítjuk össze, továbbá azt vizsgáljuk, hogy a kisvállalkozás költségszerkezet függvényében hogyan alakulnak az egyes adózási formáknál az elvonások.

A beterjesztett törvényjavaslatban az egyéni vállalkozók, egyéni cégek, közkereseti és betéti társaságok választhatják az 50 ezer forintos – részmunkaidős foglalkoztatásnál 25 ezer forintos – tételes kisadózói modellt. Ennek lényege, hogy a tételes adó kiváltja a főállású kisadózó – az, aki nem áll a tárgyhó bármely napján legalább 36 órás foglalkoztatással járó munkaviszonyban, s nem kiegészítő tevékenységet folytató – személyi jövedelemadóját, osztalékadóját, társasági adót, szociális hozzájárulási adót, s egészségügyi hozzájárulást.

A kisadózó árbevételének határa ebben a modellben maximum 6 millió forint, viszont a forgalmi adónál az általános szabályokat követi. A másik már nagyobb árbevételre kiterjedő adózási modell a kisvállalkozásai adózás (kiva), amit azok választhatnak, akiknél a foglalkoztatott létszám nem haladja meg a 25 főt és az éves bevétel s mérleg főösszeg pedig az 500 millió forintot. Ilyen esetekben a kisvállalati adó alapja a pénzügyi vagyon változása és a személyi jellegű kifizetések együttes összege, - amit még korrigálni kell például a nem vállalkozás érdekében felmerült pénzeszköz-kifizetésekkel -, amely után 16 százalékos adót kell fizetni.

A számításnál azt is figyelembe kellett venni, hogy az EVA alany realizálja a kiszámlázott forgalmi adót is, amelyet nem kell befizetnie a költségvetés felé, azaz az összes adóterhét valójában a vevőtől beszedett forgalmi adóval még csökkenteni szükséges, hogy az adópozíciók összehasonlíthatók legyenek. Az EVÁ-s társaság főállású társas vállalkozó tagjánál feltételeztük, hogy a garantált bérminimum után fizeti a járulékokat, illetve szociális adót. A kisvállalati adónál egyszerűsítésként az eredménnyel azonos összeggel szerepel a pénzügyi vagyon realizált változása.

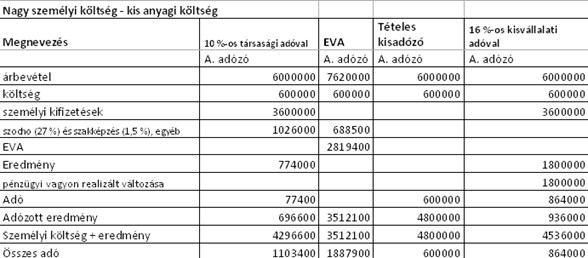

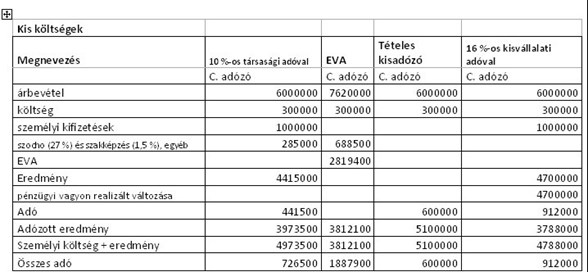

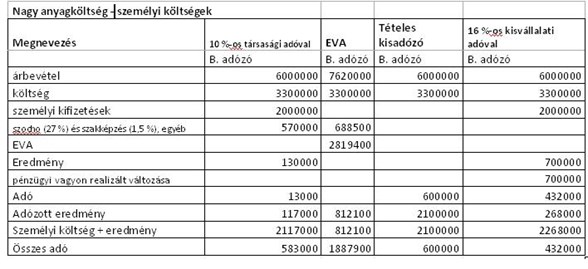

A következőkben bemutatunk három esetet, három vállalkozót, amelyeknél különböző arányban merülnek fel költségek, egyéb feltételekben azonosak (pl. valamennyi a forgalmi adó alanya).

A fentiekből is látszik, hogy a választás nem egyszerű, hiszen több tényező árnyalja a döntést. A munkaigényes szektoroknak annál inkább megéri a 16 százalékos kisvállalati adózást választani (lásd A. adózó) minél több élő munkát alkalmaz, hiszen az adó a személyi kifizetések növekedésével nem változik, mivel az adóalap kiszámítása olyan, hogy a bérköltség emelkedés adóvonzata nem csökkenti a vállalkozás eredményét, (természetesen önmagában a nagyobb bérköltség igen). Ugyanennek a hatása fordítva is igaz, ha nincs az adott esetben pl. alkalmazott, akkor a 16 százalékos kisvállalati adó még nagyobb terhet is jelenthet, mint a régi társasági adó rendszerben (lásd C adózó).

A legkisebb mikro-vállalkozásoknál a tételes kisadózói átalányadó lehet a legkedvezőbb, bár ez esetben is figyelembe kell venni az következő korlátozást. A törvényjavaslat módosítaná a társasági adót is, és kimondaná, hogy e körben nem minősül vállalkozási tevékenység érdekében felmerült költségnek, ráfordításnak az a kiadás, amely a kisadózó vállalkozások tételes adójának alanyai által nyújtott termékértékesítéshez, szolgáltatásnyújtáshoz kapcsolódik. Ezt követően a számlán azt is feltünteti a kisadózó, hogy speciális adózást választott, viszont ebben az esetben a vevő már nem tudja költségként elszámolni az általa kibocsátott számla összegét. Ez feltételezhetően ahhoz vezet, hogy a vevők megnézik a szállítóikat, illetve legalább 10 százalékos árengedményt kérnek a tételes kisadózóktól, ami szintén a piaci viszonyok függvényében elgondolkozásra késztetheti a kisvállalkozást.

A fentiek kívül szintén jelentőséggel bír a forgalmi adó kezelése, hiszen az EVÁ-tól eltérően a kisvállalati adózó hiába csak egyszerűsített nyilvántartást vezet, a fizetendő forgalmi adó csökkentése érdekében a költségekről is gyűjtenie kell a számlákat, illetve nyilvántartást kell vezetnie. Nem vonatkozik ez arra az esetre, amikor az alacsony árbevételi határ mellett alanyi mentesség alkalmazható a forgalmi adóban. Az adó alapjának egyszerűbb számítása előnyt jelenthet az EVÁ-ban. Így előfordulhatnak olyan esetek, amikor a magas áfa kulcs és alacsony költségek miatt még mindig egyszerűbb lehet eva alanynak maradni és egyszerűbb bevételi nyilvántartást vezetni áfa fizetés és nyilvántartás nélkül.

Tehát az ajánlható, hogy az adózási választás előtt a vállalkozás készítse el a saját modelljét – illetve ennek során még vegye figyelembe azt is, hogy kiket foglalkoztat és élhet-e kedvezménnyel a munkavédelmi programhoz kapcsolódóan és ezt követően döntsön. Természetesen a döntés előtt még érdemes követni, s megvárni a törvényjavaslat végleges sorsát és paramétereit.

| Bérkompenzáció 2012 különszám – amit eddig nem tudott, vagy nem értett |

|

Július 4-én jelent meg az Adózóna Bérkompenzáció 2012 különszáma, ami választ ad számos problémás kérdésre. Az exkluzív különszámot kizárólag az Adózóna előfizetői kapják meg! A kiadványt digitális formátumban (pdf) kapja meg, amit a gépén elmenthet, majd kinyomtathat vagy másoknak továbbíthat.

Ízelítő a tematikából: - Ki jogosult bérkompenzációra?

|

Hozzászólások (2)

Kedves Hozzászóló!

Kérjük, hogy szakértőinknek szóló kérdését ne kommentben tegye fel! Használja helyette a kérdés-válasz funkciót, kérdésében hivatkozzon az érintett írásra, lehetőleg annak URL-jét is megadva. A választ csak így tudjuk garantálni. Köszönjük!

Üdvözlettel: az Adózóna csapata

Feltetelek:

Kisvallalkozo ( szerzodeses), kulfoldre dolgozo (EU-stagallam) de Magyaroszagon elo professzionalis

havi bevetel EUR 10000 max

napi 8 oras munkaidoben

Mi a legkedvezobb adozas es annak feltetelei?

A netto ossyeg lebontva havonta?

Udvozlettel,

Gyongyi