adozona.hu

Ingatlanpiac: a félreértett fordulat

//adozona.hu/altalanos/ingatlanpiac_hitelkamat_realber_csok_BXHR1O

Ingatlanpiac: a félreértett fordulat

Csökkentek a hitelkamatok, újra emelkednek a reálbérek, idén lesz magyar GDP növekedés, a CSOK Plusz elindult, a lakossági állampapír kamat feleződött. Mi következhetne ebből, ha nem az, hogy újra beindul az ingatlanpiac? – a kérdést összefoglalójában a Bankmonitor.hu járja körbe.

Hétről hétre egyre több ilyen előrejelzéssel találkozunk, melyek közül talán a legmarkánsabb Balásy Zsolt (Hold Alapkezelő) véleménye.

Minőségét tekintve ez a „beindulás” sokkal szürkébb lesz, mint arra nagyon sokan számítanak: 15-20%-kal nőhet az adásvételek száma idén, de az árak emelkedése vékonyka marad, nagy átlagban akár 2-3 éven keresztül sem lesz nagyobb az ingatlanár emelkedése, mint az infláció.

Mindeközben a saját lakhatási célra ingatlant vásárlók nem lesznek jobb helyzetben: a lakáshitel kamatok csökkenésének nincs érdemi valószínűsége, a nominális árak nem lesznek alacsonyabbak, így a kivárás nem tűnik reális alternatívának.

Tűkön ül szinte mindenki: „mikor emelkedhetnek újra a lakásárak?” – ez a kérdés járja át az ingatlanpiacot.

Javult a pénzügyi környezet, az elmúlt egy évben közel 3,0 százalékponttal lett alacsonyabb a lakáshitelek kamatszintje, ami 20%-kal mérsékelte az újonnan felvett lakáshitelek havi törlesztőrészletét. Az infláció az égi magasságokból visszatért az értelmezhető tartományba, idén kilép az ország a recesszióból. Összességében tehát sokkal kedvezőbb környezet jellemzi az ingatlanpiacot (is) 2024-ben, mint tavaly.

A múlt tanulságai alapján és az aktuális lakáspiaci árszint alapján mégsem tartom valószínűnek, hogy az idei év, sőt akár a következő 2-3 év erőteljes, érdemben az infláció feletti áremelkedést hozzon az alábbi okok miatt.

1. Abszolút árak túl magasak

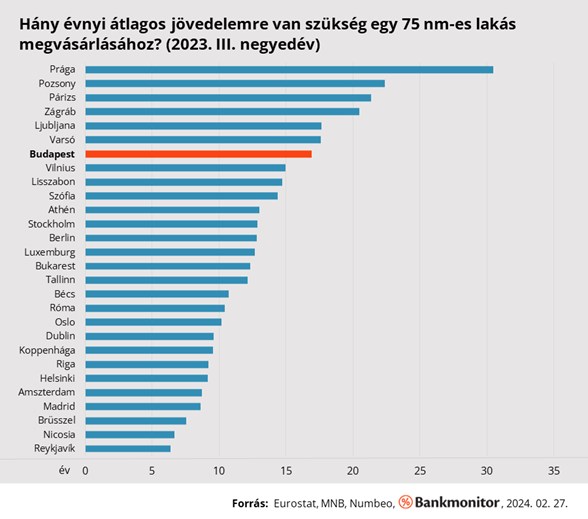

A jövedelmekhez viszonyítva az árak még mindig kiugróak. Nemzetközi összehasonlítást a fővárosokra tudunk megvizsgálni. 2023 harmadik negyedévében a jövedelmekhez viszonyítva Budapest európai viszonylatban a legdrágább városok között szerepel (a legfelső negyed alsó határértékén). Masszív áremelkedésben reménykedők abba a ténybe kapaszkodhatnak, hogy Prága és Pozsony még a magyar fővárosnál is sokkal drágább.

Ma Magyarországon 17 évig kell dolgozni egy átlagos 75 négyzetméteres fővárosi használt lakásért, míg ugyanez Ausztriában és Olaszországban 10-11 év.

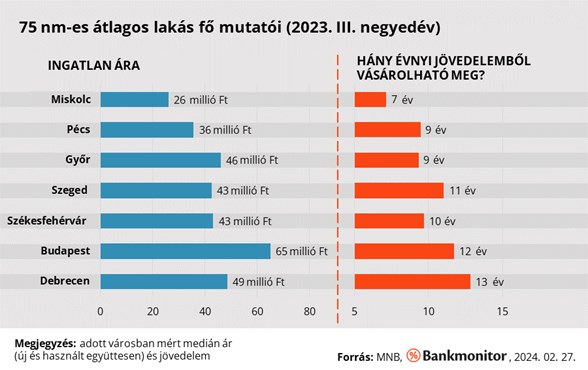

Nagyvárosaink közül Budapest messze az ország legdrágább települése, az átlagár ma (pontosabban 2023 szeptemberében, ekkori az utolsó hivatalos statisztika) a fővárosban 867 ezer Ft/nm, ez az az árszint, ami már erősen megkérdőjelezi, hogy hányan tudják ezt megfizetni. Egy átlagos 75 nm-es ingatlan ára 65 millió Ft.

Jövedelemhez viszonyítva (hány évet kell dolgozni egy átlagos ingatlanért) Debrecen a legdrágább városunk 13 évvel, enyhén megelőzve Budapestet. (Fontos megjegyeznünk, hogy az első ábrán – nemzetközi összehasonlítás – az országos átlagjövedelemhez viszonyított árak szerepelnek, az alábbi ábránkon a lokális átlagjövedelemhez viszonyított árszint szerepel).

Szinte egyenesen következik az előzőekből, hogy bérelni sem egy pénztárcabarát történet ma. A napokban jelent meg a The Economist összeállításában, hogy bérleti díjak vonatkozásában Budapest a legdrágább a jövedelmekhez viszonyítva Európában. Még az eladási árhoz viszonyítva drágább Prágát és Pozsonyt is megelőzzük.

2. Az olcsóbb hitel sem vezet (feltétlenül) ingatlanár-emelkedéshez

A piaci elemzők jelentős része kifejezetten optimista a várható áremelkedés megindulása szempontjából arra alapozva, hogy a lakáshitel kamatok érdemben csökkentek.

Nézzük először a hitelkamatok csökkenésének mértékét:

- 2023. elején átlagosan 9,2% volt a lakáshitelek kamatszintje,

- 2024. februárjában átlagosan 6,6-6,7% a lakáshitelek kamatszintje (egyedi kamatkedvezményekkel pedig 6,3-6,4%, prémium jövedelemmel 6% alatt),

- az elmúlt egy évben tehát bekövetkezett közel 3 százalékpontos lakáshitelkamat-csökkenés, ami egyet jelent azzal, hogy ma az új hitelszerződések után havonta 20%-kal alacsonyabb törlesztőrészletet kell fizetni, mint egy évvel ezelőtt (ez valóban érdemi változás).

Következik-e azonban a hitelkamatok csökkenéséből egyenesen az ingatlanárak számottevő növekedése?

A válasz egyértelműen nem. Ennek igazolására álljon itt Magyarország történetének legnagyobb hitelezési felfutása, mely nem 2015-2022 között zajlott, hanem 2004 és 2008 között. Az alábbi ábrán a magyar lakóingatlanárak rendszerváltás utáni átlagos, reálértéken mért, azaz inflációval kiigazított változása látható, kiemelve a devizahitelezés időszakát.

Még egyszer hangsúlyoznánk, hogy 2004-2008 a modern magyar gazdaságtörténet legnagyobb hitelezési felfutása volt:

- az ingatlanhitelek állománya több, mint duplázódott (+122%)

- míg az éves új lakáshitelfelvétel értéke több, mint ötszöröződött (+403%).

2004 és 2008 között adott tehát egy ötszörös növekmény az új lakáshitelfelvételben, és ehhez reálértéken stagnáló ingatlanárak tartoznak (nominálisan ez egyébként éves 4,5%-os átlagos áremelkedést tartalmaz). Nem feltétlenül jár együtt tehát a lakáshitelezés felfutása az ingatlanárak reálnövekményével!

Mindemellett egyébként a lakáshitel-kihelyezés az idei évben akár 25-30%-kal is emelkedhet a tavalyi több, mint 45%-os visszaesést követően. Ezen növekedés mögött nem csupán az alacsonyabb kamatok, hanem az a tényező is meghúzódik, hogy tavaly sokkal nagyobb volt a hitellel végrehajtott tranzakciók visszaesése, mint a készpénzzel finanszírozott adásvételeké.

3. Felhalmozódott eladatlan kínálat

2017 és 2021 között éves átlagban 176 ezer darab lakossági ingatlan tranzakció zajlott le (kivéve a COVID kirobbanásának évét, 2020-at). Ezen átlaghoz viszonyítva közel 80 ezer adásvételt halasztottak el Magyarországon az elmúlt két évben. Az adásvételek csökkenése 2022 közepétől jelent meg markánsan a rezsicsökkentés átalakításával, az infláció berobbanásával, a fogyasztói bizalom eltűnésével.

A kínálati oldal mindeközben nem zsugorodott (nem úgy, mint pl. az USA-ban), sőt az eladásra kínált lakások és házak száma jelentősen nőtt. Felhalmozódott tehát a piacon egy jelentős eladatlan kínálat, melynek értelemszerűen le kell csökkennie ahhoz, hogy a kereslet-kínálat alapvető közgazdasági szabálya alapján az érdemi (infláció feletti) árnövekedés be tudjon indulni. Ráadásul, ahogy 2021-ben tapasztaltuk, az elhalasztott tranzakciók nem realizálódnak azonnal a piacon a negatív környezeti hatások megszűnését követően.

A pozitívabb gazdasági környezet (alacsonyabb infláció, gazdasági növekedés, reálbér-emelkedés…) hatására az idei évben összességében 15-20%-os tranzakciószám növekedést valószínűsítünk, ami 140-150 ezres piacot jelent.

4. CSOK Plusz: önmagában kevés lesz az áremelkedéshez

CSOK, Falusi CSOK, Babaváró hitel, ÁFA elengedés, illetékmentesség… az elmúlt években mindegyik tényező azonnali, reflexszerű áremelkedést váltott ki az ingatlanpiacon. Nem véletlen tehát, hogy a CSOK Plusz bejelentésével (mely egyébként a legnagyobb összegű lakossági támogatott hitel a rendszerváltás óta) néhány ingatlantulajdonos azonnal felemelte a kínálati árát.

Miért nem lesz most árfelhajtó a támogatások változása?

- A korábbi években 25-30 ezer darab CSOK szerződés született az országban évente.

- Ezen CSOK szerződések esetében átlagosan 30%-nál vállaltak a családok jövőben születendő gyermeket, mely ma elengedhetetlen feltétele a CSOK Plusz igénylésnek.

- Az MNB 2024-re 11 ezer darab CSOK Plusz szerződést jelez előre, a terméket megalkotó minisztérium 12 ezerrel számol.

- A CSOK Plusz tehát – figyelembe véve a fentebb jelzett 140-150 ezres tranzakciószámot – az összes adásvétel 8 %-ánál játszhat szerepet a finanszírozásban.

- A Babaváró hitelek felvételének feltételei is szigorodtak, idén már nem lehet több, mint 30 éves a házaspár hölgy tagja a 0%-os hitel eléréséhez. Korábban a Babavárót igénylő párok 60%-a esetében a hölgy életkora ezt a limitet meghaladta.

- A Babaváró hitelek éves kihelyezésének csúcsértéke közel 620 milliárd Ft volt. Tavaly már csak 270 milliárd Ft. A tavaly Babavárót igénylők több, mint fele idén nem vehetné fel a Babavárót… És miért érdekes mindez az ingatlanpiac szempontjából? Ezen hitelek 60%-át a családok ingatlancélra fordították. Az idei évben optimista esetben is 180 milliárd Ft körül alakulhat a Babaváró szerződések értéke, mely közel 280 milliárd Ft csökkenés 2022-höz viszonyítva. Összességében tehát 170 milliárd Ft (280 milliárd Ft 60%-a) tűnik el a lakosság ingatlan-vásárlóerejéből két év alatt.

Fentiek egyenlege számunkra az, hogy az ingatlan tranzakciók nagyon kis hányadánál a vevők jobb pozícióban lesznek (CSOK Plusz), míg a piac egésze számára a támogatási elemek átalakítása a rendelkezésre álló források csökkenését jelenti. Ezért merjük kijelenteni, hogy a 2024-es támogatási változásoknak nincs árnövelő hatása.

5. Jöhet új támogatási elem?

Az építőipar és az ingatlanpiac jelentős része új támogatási elemért kiált. Nem az a kérdés, hogy a hazai ingatlanállomány minősége ezt indokolttá teszi-e (igen), hanem az, hogy a költségvetés mai helyzete mellett reális-e erre számítani.

A költségvetési hiány 2020. óta gigantikus, 6% feletti magasságokban van. Kiemelt problémát jelent, hogy a tavalyi hiány a tervek szerint 2,6 százalékponttal alacsonyabb, 3,9% lett volna a tervek szerint. 4 éve kiszakadt az ország a fenntartható, 3% alatti hiány zónájából, és még 2024-ben is nagy kérdés, hogy 4,5% alá be tud-e érkezni a deficit.

A család/lakástámogatási elemek egyértelműen a deficitet növelő tényezők. 2024-es támogatás átalakításoknál is már erős szempont volt, hogy legalább a rövid távú hatás a kiadások csökkentése legyen. Mindezek mellett racionálisan nem várhatjuk, hogy új, jelentős támogatási elem jelenjen meg (politikai döntés alapján ugyanakkor soha nem lehet kizárni).

A költségvetési hiány jövőbeli menedzselését érintő bizonytalanságok önmagukban is tartalmaznak jelentős kockázatot mind az ingatlanpiac, mind a hitelezés szempontjából (ezen dimenzió tárgyalása azonban már túlmutat jelen írás határain).

6. Kevésbé valószínű, hogy még olcsóbbak legyenek a lakáshitelek

Sokan félreértik a mai lakáshitelpiacot. Ezen belül is leginkább a kamatok várható alakulását. A tévedés elsődleges forrása, hogy az elmúlt egy évben dinamikus volt a kamatcsökkenés, és egészen biztosnak látszik, hogy az MNB a közeljövőben folytatni fogja a maga kamatcsökkentéseit.

Mire alapozzuk azt, hogy nem várható további érdemi kamatcsökkenés?

- A bankpiac profitösszetétele a nem hagyományos (populárisabb nevén unortodox) pénzügyi irányítási lépések következtében hatalmas átalakuláson ment át az elmúlt két évben. A bankszektor profitjának meghatározó része az ügyfélbetéteken és folyószámla-egyenlegen keletkezik meg (az MNB-nél történő magas kamatozású lekötéssel).

- A hitelezési oldalon értelmezhető profit (az új szerződések esetében) ma kizárólag a támogatott hitelek esetében van (bár itt is csökkenő mértékben), a piaci hitelek esetében zéró a profitabilitás. Ennek bizonyításától eltekintünk, szemléltetésére álljon itt csupán annyi, hogy az átlagos kamatbevétel-kamatköltség különbség (ami távolról sem egy az egyben profit) ma így néz ki: USA: 2,2%; Németország: 1,3%; Magyarország: 0,5%.

- Az MNB kamatcsökkentései folyamatosan mérséklik az ügyfél számlaegyenlegeken elérhető banki profitot, így kicsit furcsa módon minden egyes MNB kamatcsökkentés egyre jobban szorítja a bankokat arra, hogy más fronton találjanak profitot (legyen az a piaci hitelek kamatszintje, vagy egyéb díjtételek, melyeket felszámítanak az ügyfeleknek).

- Nem utolsósorban a nagyközönségnek is fontos látni: az MNB alapkamat egy rövid távú kamatszint, míg a lakáshitelek a hosszú távú kamatszinthez kötődnek. Az alapkamat csökkentése nem feltétlenül mérsékli a hosszú távú kamatszintet. Az egyértelműség kedvéért: az MNB alapkamata ma 10%, míg az átlagos lakáshitel kamatszint 6,6-6,7% (kedvezményekkel együtt pedig inkább 6,3-6,4%), tehát sokkal alacsonyabb.

Fentiekből számunkra egyenesen következik, hogy a magyar lakáshitel-kamatszint érdemi további csökkenése rövidtávon nem várható, nem reális forgatókönyv. Ez csak akkor következhet be, ha a nemzetközi porondon van egy általános kamatesés a hosszú hozamokban. (Az elmúlt heteket inkább markáns emelkedés jellemezte.)

Az olcsó-e, vagy drága a mai magyar lakáshitelhez az utolsó két megjegyzésünk:

- A mai költségszinten (THM) robbanásszerű volt a hitelfelvétel 2007-2008-ban. Azzal az apró különbséggel, hogy az akkor svájci frank alapú volt és változó kamatozású. Azaz kétszeresen rosszabb konstrukció azonos árszinten.

- Nem érdemes a 2019-ben jellemző 3-4% körüli kamatszintről álmodozni, mert az egy teljesen más világgazdasági környezetben valósult meg (mind az amerikai, mind az európai, ECB alapkamat, illetve a 10 éves kamatszintek több százalékponttal a mai értékek alatt voltak).

- Ma az átlagos hitelfelvevő is relatív könnyen eléri a lakáshitelével azt a kamatszintet, amit az állam fizet a saját hitelei után (10 éves kamatrögzítésű lakáshitel vs 10 éves állampapír). Talán mindenki érzi valahol, hogy „normál esetben” egy átlag lakossági hitelfelvevő magasabb kamatot fizet, mint a saját devizájában korlátlanul fizetőképes (így sokkal kevésbé kockázatos) állam.

7. A történelemi tanulságok sem sejtetnek gyors ingatlanár-emelkedést

Ezen a ponton visszatérünk a rendszerváltás óta bekövetkezett reál, azaz inflációszűrt magyar átlagos lakóingatlan árváltozáshoz. 34 éves időtávon nincs is túl sok értelme mást vizsgálni, mint az inflációtól megtisztított árdinamikát.

A grafikonhoz fűzött megjegyzések leírják az egyes szakaszok legfontosabb jellemzőit. Itt egyetlen tényezőt emelnénk ki: ez nem egy tőzsdei grafikon, mely akár hetek, vagy hónapok alatt új csúcsokra tud emelkedni, vagy mélypontokra esni. Lassú trendek jellemzik a piacot, melyek több éven keresztül tartanak. Az utolsó trendforduló 2022 közepén következett be, még két év sem telt el azóta. Ez lenne a legrövidebb trendszakasz a magyar ingatlanpiaci ártörténetben, ha most hirtelen fordulatot látnánk az árakban.

8. Feleződő lakossági állampapírkamat: nem most fog átáramlani a pénz az ingatlanpiacra

Tavaly ősszel még jól előrejelezhetően 18,6%-os kamatszinttel lehetett lakossági, inflációkövető állampapírba fektetni (PMÁP). Ez a kamatszint pár hónap leforgása alatt 7,9%-ra csökkent (ma elérhető legmagasabb kamatszint friss pénz befektetésére, amennyiben a speciális Babakötvénytől eltekintünk). Attól hangos a sajtó, hogy az állam 100 milliárdokat fizet ki kamatként a lakosságnak idén tavasszal, és ezek a pénzek átáramolhatnak az ingatlanpiacra.

A kása azonban mégsem ennyire forró, hiszen a 2024. év után elérhető kamat (2025 tavaszán kifizetve) lesz a csúcsérték, 18,6%, azaz ezen kötvényekből ma biztosan nem éri meg kivenni a pénzt 2024-re várható 4-5%-os infláció mellett. Ma csupán az aktuális kamatfizetés újbóli befektetését illetően van a lakosság érdemi döntési helyzetben. A valós kérdés tehát az, hogy mekkora számossága lehet azon lakossági állampapír befektetőknek, akik pusztán egy évnyi kamatbevételből ingatlant tudnak vásárolni befektetési céllal (feltételezve azt, hogy ők valószínűnek látják a reálfelértékelődést az ingatlanpiacon)? Mindösszesen a teljes lakossági állampapírállomány kb. 12%-a van olyan befektetőknél, akiknek az egy éves kamatbevétele elegendő lehet önálló ingatlanvásárlásra (250 millió Ft felett állampapírt tartók aránya a teljes állományból).

Összességében a nagy kérdés 2025 tavaszán fog felmerülni, amikor 7000 milliárd forintnyi állampapír befektetés várható kamata fog 18,6%-ról 4,5-6% közé lecsökkenni… Végül is ez az időpont sincs annyira távol, az ingatlanpiacon egy év szinte semmi, tehát akár már ma is lehet a jövő tavaszi állampapír-ingatlan átáramlásra számítva befektetni. Ezen gondolatmenethez kiegészítésként feltétlenül meg kell jegyezni, hogy az állam is pontosan látja az állampapírok vonzerejének csökkenését, és szinte biztosra vehetjük egy olyan ajánlat megjelenését, mely megpróbál valós alternatívát kínálni az állampapírban maradásra. Pontosan ez történt a hajdanán „szuperállampapírként” indult MÁP+ esetében is: az egykor verhetetlen konstrukció az új inflációs környezetben elértéktelenedett, több, mint 5000 milliárd Ft befektetés áramlott ki ezen papírokból és találta meg a helyét a PMÁP-ban.

9. Az építési költségek emelkedése növelni fogja az árakat

Nem lehet olcsóbban új lakást építeni, hangoztatják a kivitelezők. És ez minden bizonnyal így is van, hiszen ha valaki megtalálja az olcsóbb építés csodafegyverét, az 2-3 év alatt leuralja a piacot. Amennyiben az új lakások ára emelkedik, az magával húzza a használt ingatlanok árát is. Ez azonban már bizonyos szempontból téves megállapítás. Jól láthattuk a 2008-at követő években, hogy amikor az új építés költsége elérte azt a szintet, hogy a lakosság nem tudta megfizetni, akkor nem az árak emelkedtek tovább, hanem az építési aktivitás zuhant vissza 75%-kal.

Tartós és számottevő reálbér-növekedés nélkül várhatóan az új ingatlanok áremelkedése sem fog tudni bekövetkezni. Már az elmúlt 2-3 évben is érezhető volt az új lakások piacán, hogy a lakások kisebbek lettek. A fogyasztó első reakciója az áremelkedésre, hogy kisebb ingatlant vásárol. A második reakció pedig az, hogy nem vásárol…

Konklúzió:

- A kedvezőbb gazdasági környezet és alacsonyabb kamatszintek ellenére sem várható reálisan az ingatlanárak közeljövőbeni jelentős emelkedése a jövedelmekhez viszonyított ingatlanár és bérleti árak miatt.

- A legvalószínűbb forgatókönyv a következő 2-3 évre a pár százalékos, inflációt alulról közelítő emelkedés.

- Áremelkedés tehát lesz, de reálszinten az ingatlanok nem fognak felértékelődni.

- A saját célra ingatlant vásárlóknak a kivárás mégsem reális alternatíva, hiszen (1) az ingatlanok nominálisan nem lesznek olcsóbbak, (2) rendkívül alacsony annak a valószínűsége, hogy a lakáshitelkamatok érdemben tovább csökkenjenek.

- Az ingatlanpiac soha nem homogén, minden környezetben találhatók jó befektetési lehetőségek, melyek vagy egy adott lokáció fejlesztése, vagy az adott ingatlan különlegesen kedvező vételára/egyedi átalakítása miatt hordoznak jelentős felértékelési potenciált. Lesznek jó befektetések az ingatlanpiacon a következő 2-3 évben is, de nem nagy számossággal, és jelentős szaktudást igényel ezek megtalálása, menedzselése.

Hozzászólások (0)