adozona.hu

Mindenható piacok – Heti Pénzpiac – 2024. 16. hét

//adozona.hu/altalanos/Mindenhato_piacok_HetiPenzpiac_16_SCJIWZ

Mindenható piacok – Heti Pénzpiac – 2024. 16. hét

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit tartalmazza, melyek hatással lehetnek a hazai vállalkozások életére.

Az emberiség ősi vágya, hogy irányíthassa a természeti folyamatokat. Ennek érdekében alakítja környezetét: egyes esetekben a módosítások célja éltető energia termelése, máshol viszont csak a saját képére kívánja azt formálni.

A folyók szabályozása mindkét esetre jó példa lehet: a túlzottan nagy kanyarok átvágása és így a meder egyenesebbé tétele az árvizek veszélyét csökkenti, viszont a régóta fennálló mocsári környezet megszűnését is jelenti. Más folyókra gátakat telepítenek, melyek áramtermelő erőműként funkcionálnak. A víz folyását irányító vagy akadályozó műtárgyak többsége megfelelően betölti funkcióját, de a nem megfelelő erejű szerkezetek, vagy a nem várt erejű áradások hatására átszakadhatnak. A természet ereje pedig visszaveszi azt, amit elvettek tőle.

A központi bankok elsősorban a fogyasztói árak változása felett őrködnek. Az inflációt azonban más néven pénzromlásnak is hívja a köznyelv, ami így már azt is érthetővé teszi számunkra, hogy miért okozhatja egy deviza leértékelődését a kiskereskedelmi árak elszabadulása.

Ennek elkerülése érdekében a monetáris politikáért felelős szervek igyekeznek mindent megtenni azért, hogy egy előre kijelölt sávon belül legyen az általános árszínvonal változása. A megfelelő pénzügyi irányító eszközök alkalmazása esetén a saját pénz értéke is a gazdaságpolitikai céloknak megfelelően fog mozogni.

A probléma akkor kezdődik, amikor a jegybank nem az előbbi úton halad, és emiatt az ideálishoz, vagy a fiskális vezetők által elvárthoz képest túlságosan gyenge, vagy éppen túlontúl erős a deviza árfolyama. Előbbi általában nemkívánatos inflációt generál a gazdaságban, utóbbi viszont megfojtja a konjunktúrát.

Ezért szoktak próbálkozni időről időre a központi bankok a devizapiaci beavatkozással, hogy az általuk vélt helyes érték felé tereljék a valuta piaci árát, irányítsák a pénzek folyamát. Ezt megtehetik közvetlenül bizonyos ügyletkötések sorozatával, vagy egyszerűen csak a szavak erejében bízva, verbális intervencióval (ami általában valamilyen jövőbeli közvetlen monetáris lépésekre utal).

Amikor azt érzékeli egy monetáris irányító szerv, hogy erőteljes a deviza értékvesztése, akkor szigorítja a pénzügyi környezetet. Kamatot emel, a pénzügyi rendszer likviditását csökkenti (kevesebb legyen az elérhető hitel), és a devizatartalékból nagyobb mennyiségekben értékesít a piacon. Legvégső esetben egy drasztikus eszközhöz nyúl: rögzíti a devizaárfolyamot. Ha a gazdaságpolitika nem hoz megfelelő korrekciós döntéseket, akkor ez a lépés azonban csak látszólag lesz hatékony, mert a látható felszín alatt meg fog bújni a láthatatlan valóság, és többes árfolyamrendszer jön létre a gazdaságban. Az ilyen helyzetek nem maradnak fenn sokáig, mert a piaci folyamatok hatására végül bekövetkezik az elkerülhetetlen: a sokáig adminisztratív kényszerrel szinten tartott devizaárfolyam külső nyomás hatására összeomlik, és az állami hatóság le kell, hogy értékelje a saját devizát (valószínűleg közel arra a szintre, ahol a „feketepiaci” árfolyamok alakulnak). A „kiigazodás” mértéke ilyenkor többször 10 százalékos is lehet.

Elő szokott fordulni az előbbi példa ellenkezője is. Több ország esetében is láttunk már olyan helyzetet előállni, amikor éppenséggel túl népszerű volt egy ország valutája (például svájci frank). Ez ugyan jól hangzik, de a normálisnál nagyobb kereslet az ideálisnál jóval erősebb devizaárfolyamot eredményez. Ez rontja a vállalkozások nemzetközi versenyképességét, ugyanakkor leszorítja az adott ország inflációs szintjét is. A jegybanki megítélés szerint azonban a túlzottan alacsony fogyasztói árváltozás is káros a gazdaságra. Tenniük kell annak érdekében, hogy kevésbé legyen vonzó a devizájuk. Ehhez nyújt segítséget a laza monetáris politika: alacsonyra csökkentett kamatszint alkalmazása, a pénzrendszer likviditásának növelése, valamint a külföldi devizák vásárlása nagy mennyiségekben. Ez utóbbit akár előnyösnek is gondolhatjuk, hiszen a megvásárolt külföldi pénzek a jegybanki devizatartalékot növelik, ezzel erősödik a pénzügyi biztonsági háttér. Azonban ennek a felhalmozott állománynak is van egy egészséges szintje, ami felett már veszélyes lehet a monetáris stabilitásra.

A túlzott erősödés megakadályozása érdekében az érintett jegybankok általában megkísérlik a devizaárfolyam rögzítését. Ez ugyan rövid távon nem okoz anomáliákat a pénzügyi rendszerben, de azt nem tudják elérni, hogy ezután már ne legyen vonzó a pénzük a külföldi befektetők számára. Így a rendeleti úton fixált árfolyamot előbb utóbb szintén el kell engedni, mert ha túl sokáig tartják fenn, akkor az ideálisnál jóval több beáramló likviditás okoz pénzügyi bizonytalanságot. Az árfolyamkorlát megszűntetése után akár 10-20 százalékos árfolyam erősödés is bekövetkezhet.

Végső soron azt mondhatjuk, hogy hiába a központi bankok a pénzügyi világ irányítói, a piac ereje még náluk is hatalmasabb.

| Elnyújtott hatás – Heti PénzPiac – 2024. 15. hét |

Magyarország

A hét csendes volt itthon gazdasági statisztikák szempontjából.

Egyedül a februári építőipari termelési adat látott napvilágot, mely 3,2 százalékos éves növekedést mutatott.

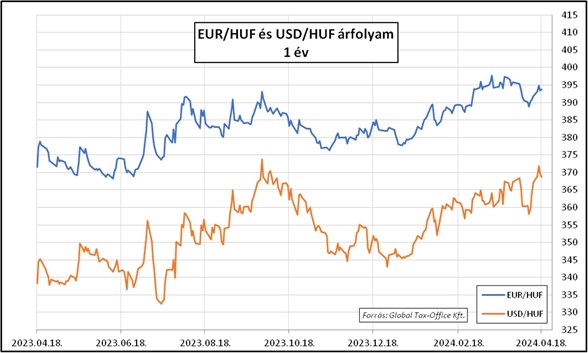

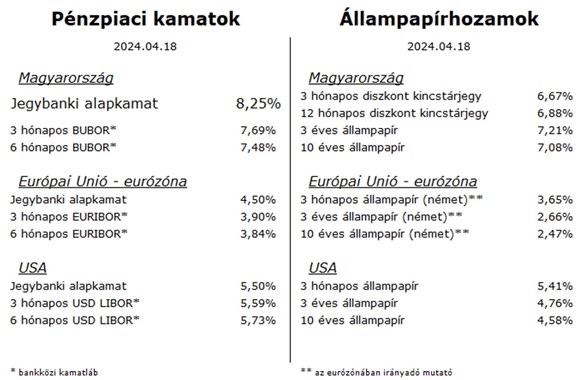

A monetáris politika irányáról azonban kaptunk némi információt. Azzal, hogy a világ meghatározó jegybankjai nem sietnek a kamatcsökkentések megindításával, az MNB is válaszút elé kerül. A hazai infláció alakulása azt mutatja, hogy a további csökkenésre rövid távon már nemigen van tér, így az év második felére várhatóan 4-5 százalék közé visszatérő pénzromlási ütem óvatosságot indokol. A mostani enyhítési ciklusban már csak egy vagy két lépésre nyílhat lehetősége a központi banknak anélkül, hogy jelentősen gyengítené a hazai valutát.

A korábban vártnál kisebb kamatvágások lehetősége közel féléves csúcsokra emelte a hosszú kötvények hozamát.

A forint árfolyama egyelőre pozitívan reagált a fentiekre, a héten 392 és 395 között mozgott az euróval szemben.

Európai Unió – Eurózóna

Az euróövezeti kilátások némi javulást mutatnak a heti adatok szerint: az áprilisi vállalkozói felmérések alapján gazdasági bővülés várható a következő hónapokban.

A februári ipari termelési adatok azonban még éves szinten 6,4 százalékos zsugorodást mutattak, és a szintén második havi építőipari számok 0,4 százalékkal múlták alul az egy évvel korábbit.

A kamatcsökkentési ciklus kezdetével kapcsolatban érdemi információ vagy nyilatkozat nem érkezett a héten, továbbra is az az elemzői várakozás, hogy erre a legkorábbi időpont a június lehet.

A devizapiac értékítélete szerint az euró esetében fog hamarabb megindulni a monetáris enyhítés, így a dollár a héten is az 1,06-hoz közeli szinteken mozgott az európai közös valutával szemben.

USA

A heti szokásos adatdömping újra csak azt a képet erősítette meg az amerikai gazdasággal kapcsolatban, hogy duzzad az erőtől.

Ehhez azonban jelentős mértékű állami költségvetési forrásmennyiséget vesznek igénybe, ami hatalmas finanszírozási szükségletet jelent. Ennek megfelelően az amerikai államkötvényhozamok emelkedésnek indultak, a héten már a tavaly novemberi 4,7 százalékos szintet is elérték.

Az amerikai fogyasztók továbbra is ütemesen vásárolnak, a márciusi adatok alapján éves szinten 4 százalékkal nőtt a kiskereskedelmi forgalom.

Az ingatlanpiaci adatok némileg gyengülő aktivitásról árulkodnak, eközben azonban a mindenkori rekordszinten tartózkodnak az ingatlanárak.

A munkaerőpiac továbbra is igen feszes, dacára annak, hogy a világcégek egyre-másra jelentik be a csoportos létszámleépítéseket.

A Fed elnöke a héten arról nyilatkozott, hogy megítélésük szerint az elmúlt egy évben nem történt előrelépés az infláció letörésében. Ezt a piac úgy értékelte, hogy a kamatcsökkentés várható megindítása az év közepéről kitolódott őszre, sőt akár a jövő év elejére.

A tájékoztatás nem teljeskörű, nem minősül befektetési ajánlásnak. A tájékoztatás a dokumentum készítésének idején irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB – olvasható a Global Tax-Office Kft. tájékoztatójában.

Hozzászólások (0)