adozona.hu

Pénznyomtatásból munkaerőhiány – Heti PénzPiac – 2023. 27. hét

//adozona.hu/altalanos/penznyomtatas_munkaerohiany_heti_penzpiac_2_ZA3IJW

Pénznyomtatásból munkaerőhiány – Heti PénzPiac – 2023. 27. hét

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit tartalmazza, melyek hatással lehetnek a hazai vállalkozások életére.

Az elmúlt másfél évben a globális gazdasági híreket az infláció dominálta. Ez nem véletlen, hiszen a fogyasztói árak „normális”-nál nagyobb emelkedése számos ponton torzítja, deformálja a gazdaság működését, ezért ez ellen minden érintett ország és térség jegybankjának és kormányának küzdenie kell. A legnagyobb részt a fejlett világ monetáris döntéshozóinak kellett és kell vállalniuk ebben a harcban. Korábban talán még soha nem övezte ekkora figyelem ezen jegybankárok minden nyilvános szereplését. Most minden aktív pénz- és tőkepiaci szereplő azt találgatja napról-napra, hogy vajon lesz-e még további monetáris szigorítás a következő hónapokban.

Hogyan is jutottunk el idáig, és miért probléma a munkanélküliség kedvező alakulása?

Az utolsó fordulópontot könnyen azonosíthatjuk: a 2008-ban az USA-ban kirobbant subprime-válság. Ekkor kezdett el olyan eszközöket alkalmazni az amerikai jegybank (FED), amelyeket azelőtt még nem. A kamatok gyors csökkentése válsághelyzetben mindig megszokott volt, de a fedezetlen pénzteremtés korábban tabunak számított. Pedig ez utóbbi (és ennek sokféle formája) lett a 2010-es évtizedben a legfőbb és kedvenc gazdaságélénkítő tevékenysége a világ vezető jegybankjainak is. Közgazdászok egy csoportja korábban már többször figyelmeztette a monetáris vezetőket, hogy ez inflációt fog okozni, de a kezdeti sikerek miatt nem hallgattak a „szirénhangok”-ra (és persze a fiskális politikának is tetszett, hogy „következmények nélküli megoldás” született a gazdaságok erősítésére).

Azzal azonban nem számoltak a jegybankárok, hogy az olcsó pénz megtoldva a végtelennek tűnő és egyre duzzadó pénzmennyiséggel azt okozza, hogy túlzott kapacitások épülnek ki szinte minden ipar- és szolgáltató ágazatban. Ez azt jelenti, hogy valószínűleg nagyon sok az olyan vállalkozás a világban, amelyik eddig azért tudott működőképes maradni, mert a finanszírozás „abnormálisan” egyszerű volt. A fogyasztói kereslet oldaláról pedig az látható, hogy az elmúlt években sikerült felhalmozni tartalékokat, melyet az elmúlt egy évben el is költöttek már az emberek. Lassan minden gazdasági folyamat visszatér a normális kerékvágásba.

Csökkenő trendben mozog világszerte az infláció, de a munkanélküliség szinte mindenhol túl jól alakul. A munkaerőhiány nem csak egy-egy ágazatot érint, hanem teljes gazdaságokat. Ez látszólag egy olyan probléma, aminek inkább kellemesnek kellene lennie. Viszont nincs rá érdemi magyarázat. A közgazdasági összefüggések alapján ugyanis már nőnie kellett volna a munkanélküliségnek. Eddig hiába szigorította a pénzpiaci kondíciókat szinte minden meghatározó jegybank, a munkaerőpiac „törhetetlen” maradt. A feljebb említett összefüggések miatt azonban a túl alacsony munkanélküliség miatt fennáll a veszélye annak, hogy az infláció több százalékkal magasabb szinten ragad, mint a jegybanki célok (ez általában 2-3 százalék körüli).

A feladat tehát: olyan módon alakítani a monetáris politikát, amivel elérhető, hogy enyhüljön a munkaerőhiány (vagyis nőjön a munkanélküliség), és a gazdasági folyamatok fenntartható mederbe kerüljenek. Ezért kellett magasra emelni a kamatokat és elkezdeni visszavonni az elmúlt több mint egy évtized óriási többletlikviditását. Amit viszont még nem láthatunk – mert rövid idő erre az elmúlt egy év –, hogy a megváltozott feltételek mit fognak okozni a cégvilágban és a társadalomban. Az elmúlt évtizedben mindenki hozzászokott az „ultraalacsony” kamatokhoz és a gyakorlatilag végtelen finanszírozáshoz, de a jegybanki szándék szerint erre ezentúl nem lesz lehetőség azért, hogy az élet a korábbi évtizedekhez megszokottan mehessen tovább.

| Kozmetika – Heti PénzPiac – 2023. 26. hét |

Magyarország

A július első hetében kapott adatok alapján vegyes kép bontakozik ki a magyar gazdaságról. Miközben a folyó fizetési mérleg mellett a külkereskedelmi mérleg is többletbe fordult az elmúlt hónapokban, addig az ipari termelés csökkent csakúgy, mint a kiskereskedelmi forgalom.

A kormányzati szektor 2023. I. negyedévi végleges, a GDP 9,8 százalékának megfelelő hiánya azonban aggodalomra ad okot. Ennek fényében már érthető a megtakarítások kamatára kivetett új adóteher, valamint az igyekezet is, hogy az eddigieknél is több állampapír kerüljön hazai befektetők kezébe.

A legfrissebb inflációs adatok a hónapok óta érvényes kedvező trend folytatódását mutatják, júniusban 20,1 százalékra csökkent az éves mutató értéke, és a havi drágulás is már csak 0,3 százalékos volt.

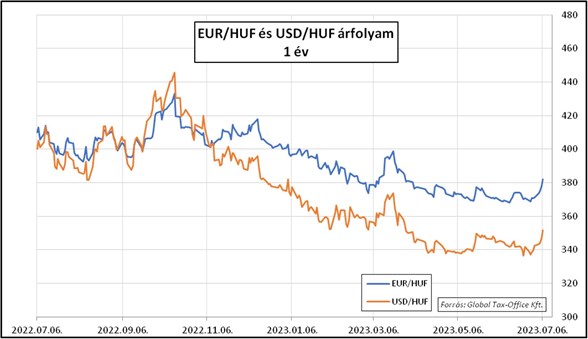

A forint árfolyama az elmúlt két hónapban jól bejáratott 368-376-os sávból a héten kitört a gyengülő irányba, és egyből 386-ig ugrott. Egyelőre csak találgatja a piac, hogy mi okozhatta ezt a gyors leértékelődést, mert nem kaptunk olyan adatot a napokban, amelyekről ne tudtunk volna már eddig is. Valószínű, hogy ezzel a mozgással inkább csak a „helyére” került az árfolyam, miután a főbb devizákkal szemben jó ideje fennálló hatalmas kamatelőny miatt túlértékeltté vált az elmúlt hetekben.

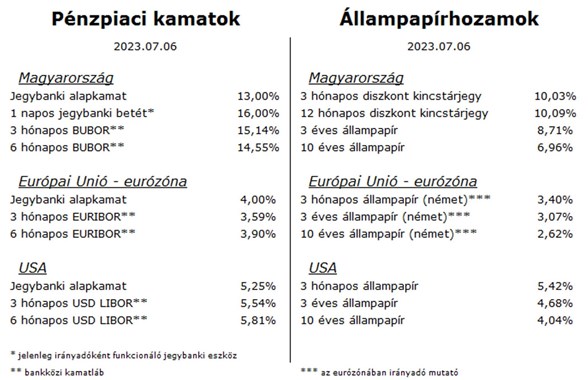

Az állampapírpiacon viszont egyelőre nem látszott komolyabb hangulati változás, az éven belüli lejáratok 10 százalék környékén stabilizálódtak, míg az éven túliak esetében további enyhe hozamcsökkenés volt jellemző.

Európai Unió – Eurózóna

Az infláció szempontjából kedvező adatok érkeztek az eurózónából az elmúlt egy hétben: a fogyasztói árak júniusban 5,5 százalékkal voltak magasabbak az egy évvel korábbinál, és a maginfláció is hasonló mértékű volt. A részletes adatokat vizsgálva továbbra is ugyanazt a képet kapjuk, mint az elmúlt hónapokban, vagyis a további ütemes csökkenést egyelőre a szolgáltatói árak növekedése akadályozza. A termelői árak növekedése viszont csökkenésbe fordult a legfrissebb adatok szerint, így most már a havi után az éves adatokban is defláció mutatkozik – és ez nem csak az energiaárak normalizálódásának következménye.

A júniusi feldolgozóipari hangulatindex visszaesést jelez előre, csakúgy, mint a német autóipari cégek közeljövőre vonatkozó várakozásai (melyek 2008. óta nem voltak ilyen alacsonyan). A szolgáltató szektorok azonban továbbra is jól tartják magukat.

Az EKB vezetői nem hagytak sok kétséget afelől, hogy történjen bármi, a kamatemelés és/vagy monetáris szigorítás elkerülhetetlen az év hátralévő részében (ha nem a következő kamatdöntő ülésen, akkor majd az azt követőn, vagy utána). A kötvényhozamok ennek megfelelően enyhén emelkedtek és célba vették, a rövidebb lejáratokon meg is haladták a márciusi csúcsokat.

Az EUR/USD keresztárfolyam 1,09 körüli szinten áll.

USA

A legutóbbi inflációs mutatók arra utalnak, hogy a csökkenő trend lassan megáll 3-4 százalék között, és nem tud lesüllyedni a jegybank által elvárt tartományba. A FED valószínűsíti, hogy a túlzottan feszes munkaerőpiacban (és annak következményeiben) kell keresni az okot. Azt, hogy mi okozhatta ezt a teljes gazdasági ágakat sújtó munkaerőhiányt, a fentiekben kifejtettük.

A 2023. I. negyedévi végleges GDP adat az előzetesnél nagyobb növekedést mutatott, úgy, hogy a feldolgozóipari szegmensek visszaestek, a szolgáltatások viszont erősen nőttek. Egyre inkább az a kép rajzolódik ki a gazdaságkutatók előtt, hogy a pandémia ideje alatt kapott kormányzati juttatásokat (is) felhalmozó magánemberek fogyasztásra költik az akkori megtakarításaikat. Így az elmúlt kb. másfél évben jóval többet költhettek a háztartások, mint a havi jövedelmük volt. Bizonyos számítások szerint a többlet megtakarítások mostanában fogyhatnak el, de az optimista verzió szerint is legkésőbb az idei év végéig.

Nehéz dolga van a szövetségi jegybanknak, mert elkötelezettnek kell mutatkoznia az infláció letörése ügyében, de a korábbi, jól bevált monetáris eszközök egyelőre nem hatnak eléggé. Türelmesnek kell lennie, hogy hitelesen mutassa ezt az elkötelezettséget a piac felé, de közben nehogy túlszigorítson, amivel egy hosszabb gazdasági depressziót kockáztatna.

A tájékoztatás nem teljeskörű, nem minősül befektetési ajánlásnak. A tájékoztatás a 2023. július 6-án irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB – olvasható a Global Tax-Office Kft. tájékoztatójában.

Hozzászólások (0)