adozona.hu

A kutya meg a gazdája – Heti PénzPiac – 2023. 25. hét

//adozona.hu/altalanos/kutya_gazdaja_heti_penzpiac_25_BWFB0Z

A kutya meg a gazdája – Heti PénzPiac – 2023. 25. hét

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit tartalmazza, melyek hatással lehetnek a hazai vállalkozások életére.

Beköszöntött a héten az igazi nyár. Azt várnánk, hogy ezzel az uborkaszezon is kezdetét veszi. Végig tekintve a világ részvénytőzsdéin azonban azt látjuk, hogy többségük éves csúcson van, néhány közülük pedig mindenkori csúcsán. Ez a teljesítmény főként azért tekinthető impozánsnak, mert a gazdasági folyamatok nem indokolnák ezt az optimizmust. Olyannyira nem, hogy az elmúlt egy év kamatemelései a világban – melyek történelmi visszatekintésben páratlannak mondhatóak – elemzők szerint azt fogják okozni, amit a jegybankok szeretnének elérni: a gazdasági lassuláson keresztül az infláció csökkenését.

A múltban számtalanszor láttunk már hasonló helyzetet, amikor a tőzsdeindexek „önálló életet éltek”. Erre alkotott kiváló analógiát még a múlt század második felében André Kostolany, a világhírű, magyar származású tőzsdei spekuláns: a tőzsde és a gazdaság kapcsolatát a kutyasétáltatáshoz hasonlította. Amikor pórázon vezetünk egy négylábút, akkor az eb előre szalad vagy éppen lemarad. Tehát hiába halad egyik vagy másik irányba a gazdi (a hasonlat alapján: nő vagy éppen csökken a gazdaság teljesítménye), a kutya nem követi pontosan, de az irányt összességében tartja vele.

Mi okozhatja, hogy a részvénypiacok nem mutatják közvetlenül és pontosan a gazdasági változásokat? Erre is a feljebb említett részvénypiaci szakértő adta meg a választ egyik könyvében: a befektetői pszichológia. A részvénypiacokat nagyobb arányban mozgatják az emberi érzelmek, mint a tények, vagyis a fundamentumok. Aki a kockázatos eszközök piacán szeretne befektetni, tisztában kell lennie ezzel – ezért, amíg megfelelő tapasztalatot nem szerzett, mindenkinek ajánlott egy szakembert keresnie, aki segít eligazodni ebben világban.

És hogy miért is kerültek most előtérbe a tőzsdei teljesítmények? A héten mindekori csúcsra emelkedett például a német részvénypiac, a japán tőzsdeindex pedig 33 éve(!) járt a jelenlegi szinteken. Éves csúcsokon vagy soha nem látott szinteken mozog az európai piacok többsége, de az Atlanti-óceán túloldalán is az optimizmus uralkodik.

Eközben pedig azt látjuk, hogy a kamatemelések a várakozásokkal ellentétben még folytatódni fognak a jelentősebb gazdasági régiókban, pedig a korábbi (több évtizeddel ezelőtti) tapasztalatok is azt mutatták, hogy már a jelenleginek megfelelő kamatszintek is idővel jelentősen fékezték a gazdasági aktivitást.

| A kamatok hatása az ingatlanpiacra – Heti PénzPiac – 2023. 24. hét |

Magyarország

A legfrissebb hazai gazdasági adatok szinte mindegyike arra utal, hogy a konjunktúra gyenge, és ebben rövid távon nem is várható gyökeres fordulat. Az áprilisi ipari termelési adatok jelentős csökkenést mutattak éves és havi szinten is, csakúgy, mint az építőipar számai. Az infláció alakulása azonban némi reményt adhat arra, hogy a normalizálódás folyamata jó úton halad: év végére jó eséllyel a kétszámjegyű tartomány aljára süllyed, majd jövő év végére 5 százalék körüli vagy az alatti értéket fog mutatni. Ezt a pályát vázolta fel az fogyasztói áremelkedés tekintetében az MNB is a héten közzétett, frissített gazdasági előrejelzésében, míg a GDP változását 2023-ra stagnálás közelire várja, addig 2024-ben már jelentős javulást vetít előre.

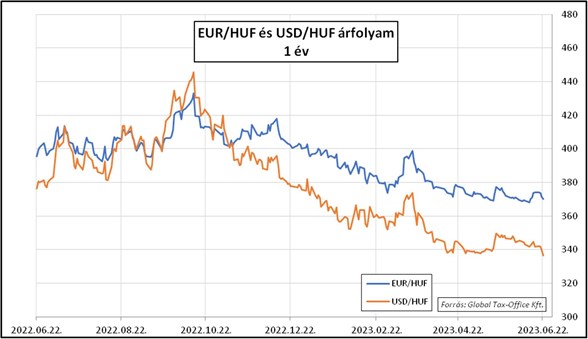

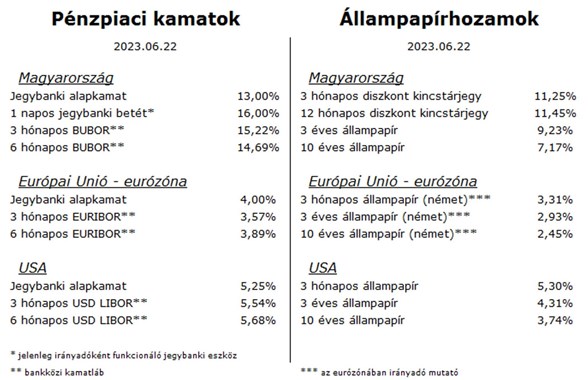

A forint meglepően erősnek és ellenállónak bizonyult az elmúlt hetekben, az árfolyam folyamatosan 370 körüli az euróval szemben, míg az amerikai dollár esetében újra az éves minimum közelébe ugrott. Ezt a kedvező teljesítményt annak ellenére tudta elérni a magyar deviza, hogy a jegybank újabb csökkentést eszközölt a héten az irányadó kamatban (egy napos jegybanki betét), mely így már „csak” 16 százalékos mértékű. Mindeközben a nagy jegybankok további szigorításokat ígérnek (miközben már korábban a szinten tartást valószínűsítették). Tehát szűkülni fog a forint kamatelőnye a következő hónapokban – a várható kamatpályákat figyelembe véve jelentősen.

Európai Unió – Eurózóna

Az eurót használó gazdaságok által közölt legfrissebb gazdasági adatok azt mutatják, hogy az ipari- és feldolgozóipari kereslet visszaesett, de a fogyasztók által keresett szolgáltatások piaca továbbra is erős. Úgy tűnik, hogy igazából ez utóbbi aggasztja az EKB-t, mert a múlt héten végrehajtott, 0,25 százalékpontos kamatemelést követő kommentár szerint további szigorítás várható a magánszemélyek erős kereslete miatt (valójában a szolgáltatók válasza az ok: ők ugyanis árat emelnek mindaddig, amíg ezt megtehetik).

Mindeközben azt látjuk, hogy az ipari termelői árak éves szinten gyakorlatilag stagnálnak úgy, hogy hónapok óta csökkenő havi adatokat láttunk (ez egy kedvező folyamat, a fogyasztói árak stabilizálódását vetíti előre).

A kötvénypiacok azt árazzák, hogy lesz még további kamatemelés rövid távon (tehát inkább a hozamgörbe elején volt emelkedés), de hamarosan drasztikusan csökkenni fog az infláció, és egy éven belül már a kamatok vágása lesz napirenden.

Az euró esetében a közeli szigorítást hangsúlyosabbnak ítélte a piac, így a dollárral szemben két hét alatt 3 százalékot nyert.

USA

A tengerentúlon is kamatdöntés volt az elmúlt héten, de a FED most szünetet tartott (az elmúlt 10 alkalommal egymás után emelte az alapkamatot). Most azt kommunikálják, hogy a kamatszint már közel van ahhoz a tartományhoz, ami már jelentősen visszafogja a konjunktúrát, ezért megvárják, hogy a következő hetek gazdasági adatai alapján kell-e még tovább szigorítani. A jegybank saját előrejelzése szerint azonban igen: 2023. év végére 5,6 százalék körüli, 2024. év végére 4,6 százalék körüli irányadó kamatszintet várnak.

Az USA gazdaságára továbbra is a kétarcúság jellemző: a munkaerőpiaci feszítettség alig csökken, míg az ipari szektorok szenvednek.

Az igazi kérdés továbbra is az, hogy a jegybank a szigorú monetáris politikával le tudja-e szorítani úgy az inflációt, hogy közben a gazdaság is megússza egy átmeneti lassulással – a részvénypiacok jelenleg egy ilyen forgatókönyvre esküsznek.

A tájékoztatás nem teljeskörű, nem minősül befektetési ajánlásnak. A tájékoztatás a 2023. június 22-én irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB – olvasható a Global Tax-Office Kft. tájékoztatójában.

Hozzászólások (0)