adozona.hu

Puha landolás – Heti PénzPiac – 2023. 38. hét

//adozona.hu/altalanos/Puha_landolas_Heti_PenzPiac_38_MVOKAX

Puha landolás – Heti PénzPiac – 2023. 38. hét

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit tartalmazza, melyek hatással lehetnek a hazai vállalkozások életére.

Az amerikai pénzügyi-gazdasági jelentéseket böngészve a közelmúltban számtalanszor találkozhattunk a címbeli kifejezéssel.

Minden jegybank fő feladata a felügyelete alá tartozó ország vagy térség gazdasága árstabilitásának elérése és fenntartása. Ezt a célt azonban úgy kell elérnie, hogy mindeközben a politikai vezetéssel együttműködve támogassa a gazdaság kiegyensúlyozott fejlődését.

Az USA-ban ezt még azzal az elvárással egészítették ki, hogy a munkaerőpiaci folyamatokat is kiemelten kell kezelni. Ezért is került előtérbe az elmúlt egy évben a magas infláció miatt a történelmi összehasonlításban is nagyon kedvező foglalkoztatottsági helyzet (az alacsony munkanélküliség ugyanis növekvő inflációt szül, és fordítva – legalábbis a közgazdasági modellek ezt mutatják és a tapasztalat ez volt eddig).

A világ legnagyobb gazdaságának szerkezete azt mutatja, hogy a növekedés legnagyobb hajtóereje a lakossági szektor fogyasztása. Ez a fejlett gazdaságok esetében teljesen normális, de a méreteket tekintve már azt látjuk, hogy ami az Amerikai Egyesült Államok gazdaságában történik, az kihat az egész világra.

Az arányok: a világ teljes éves GDP-jének 24 százalékát ez a 334 millió fős ország termeli meg, aminek a kétharmadát el is fogyasztják a lakosai. Az USA a világ legnagyobb adósa és a világ legnagyobb tőkekihelyezője is. Emellett a külkereskedelmi kapcsolatokon keresztül milliárdnyi szálon kötődik minden országhoz, és azok őhozzá.

A „puha landolás” érzése ismerős lehet annak, aki utazott már repülőgépen. Mindannyian azt szeretjük, ha a gépünk simán ér földet, senkinek és semminek nem esik bántódása.

Ez a „leszállás” a jelenlegi helyzetben annyit tesz, hogy a jegybanknak egyszerre kell az inflációt leszorítania és a lehető legkisebb gazdasági kárt okoznia.

A pénzromlást a kamatok növelésével és a pénzmennyiség csökkentésével lehet visszaszorítani. A szigorodó pénzügyi kondíciók viszont ahhoz vezetnek, hogy kedvezőtlenebbé válnak a gazdasági feltételek, végső soron nőni fog a munkanélküliség.

Úgy kell lépnie a Fed-nek, hogy rövid időn belül a célhoz közelítsen és lent is maradjon tartósan az infláció. A gazdaság alacsonyabb növekedési pályára álljon, de csak annyira, hogy a munkaerőpiaci feszültség némileg enyhüljön, visszatérjenek a normális foglalkoztatási folyamatok.

A monetáris döntéshozók egyelőre azt látják az USA gazdaságában, hogy a megemelt kamatok és csökkentett pénzmennyiség eddig nem fejtette ki visszafogó hatását a gazdasági teljesítményre. Azaz, „túl erős” a konjunktúra és nagyon magas a foglalkoztatottság ahhoz képest, aminek lennie kellene már ennyi monetáris szigorítás után.

A múltbeli tapasztalatok azonban azt mutatják, hogy a gazdasági törvényszerűségek mindig érvényre jutnak. Csak megfelelő időt kell nekik hagyni.

| Malacok és téglák – Heti PénzPiac – 2023. 37. hét |

Magyarország

Az elmúlt egy hétben érdemi gazdasági adat a júliusi építőipari termelési mutató volt: az éves adat még mindig csökkenő, mínusz 2,5 százalék, a havi változás azonban impozáns, plusz 8,5 százalék lett. Elemzők szerint azonban még nem jött el a trendforduló ideje, egyszeri hatások állhatnak a hirtelen jött növekedés mögött.

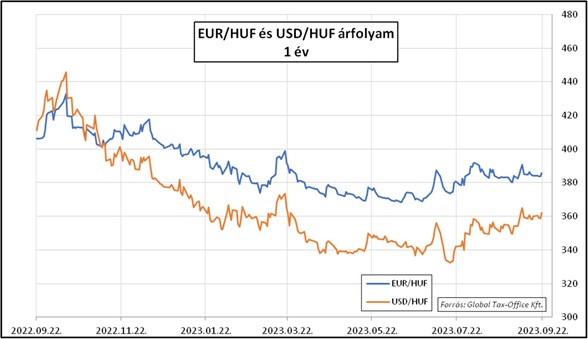

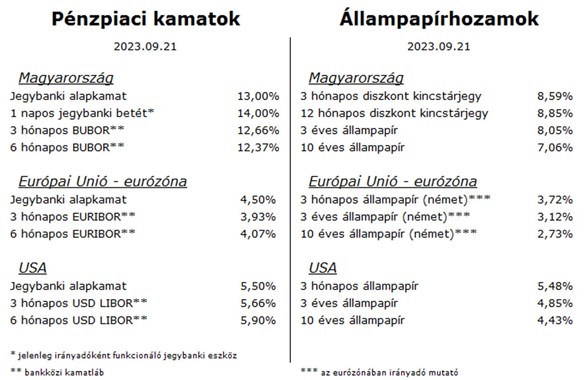

A forint árfolyama a hét első felében stabilitást mutatott az euróval szemben 384 körül. Aztán csütörtökön hirtelen 1 százalékot gyengült, 387-ig emelkedett a kurzus. Az okok között lehet keresni a pénzügyminiszter bankadóval, valamint a támogatott hitelkonstrukciók változtatásával kapcsolatos felvetését, illetve az egy nappal korábbi amerikai kamatdöntést követő globális piaci reakciókat is.

Az állampapírpiacon vegyes volt a héten a hangulat. A rövidebb, éven belüli futamidők hozamszintje csökkent, a közép- és hosszú lejáratú kötvényeké viszont nőtt. Ez utóbbiak összefüggésben lehettek a nemzetközi piaci trenddel (lásd lejjebb).

Európai Unió – Eurózóna

A héten az OECD nyilvánosságra hozta frissített gazdasági előrejelzését. Az eurózóna 2023. évi GDP növekedési várakozását némileg csökkentették, éves 0,6 százalékra, míg a 2024. évre 1,1 százalékos bővülést várnak.

Az aktuális, augusztusi német termelői árindex történelmi adatot hozott: az éves mínusz 12,6 százalék az adatgyűjtés kezdete óta, azaz közel 80 éve a legalacsonyabb érték. Az igazsághoz azonban az is hozzátartozik, hogy egy évvel ezelőtt szintén rekordértéket mutatott, de ellenkező előjellel: plusz 45,8 százalékot.

Az európai állampapírpiac kiegyensúlyozott volt a héten, minimális mozgások jellemezték, annak ellenére, hogy az amerikai hozamok jelentősen emelkedtek.

Az euró nem tudott erőre kapni a dollárral szemben az elmúlt hetek vesszőfutása után, továbbra is 6 hónapos mélypont, 1,065 körüli a kurzus. Ennek oka főként az lehet, hogy amíg korábban amellett kardoskodtak az EKB döntéshozói, hogy még tovább kell emelni az euró kamatokat, addig most már inkább a tartás felé hajlanak. Látva azonban a gyenge európai konjunktúrára utaló jeleket, az sem kizárt, hogy jóval előbb fognak a kamatvágás eszközével élni kontinensünkön, mint az Atlanti-óceán túloldalán.

USA

A héten minden a szerdai Fed döntésről szólt. Mindamellett, hogy az 5,5 százalékos kamatszint (ami valójában egy 5,25–5,5 százalékos sáv, melynek általában a teteje az irányadó) nem változott, mégis rengeteg piacbefolyásoló adattal lettünk gazdagabbak.

Frissített előrejelzéseket közölt a jegybank, melyben az idei és a következő évek GDP adatait megemelte a korábbiakhoz képest, és így tett az inflációs mutatóval is. Eközben viszont a munkanélküliségi adatokról alkotott jövőkép kedvezőbb lett, tehát a korábban említett „puha landolás”-t megvalósíthatónak, gyakorlatilag alap forgatókönyvnek tekintik.

A fő célként kitűzött árstabilitás 2026-ra érhető el a monetáris irányítók szerint. Ez azt jelenti, hogy az eddig feltételezett kamatpálya lassabban fog lejteni, tehát a „sokáig magasan maradó kamatszint” megvalósulása egyre nagyobb valószínűséggel bír.

Ennek megfelelően reagáltak a pénz- és tőkepiacok is. Az állampapírhozamok minden lejáraton emelkedtek, a 10 éves – globálisan is benchmark-nak tekintett – államkötvények ezelőtt utoljára 2007-ben forogtak a 4,5 százalékos szint közelében.

A tájékoztatás nem teljeskörű, nem minősül befektetési ajánlásnak. A tájékoztatás a 2023. szeptember 21-én irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB – olvasható a Global Tax-Office Kft. tájékoztatójában.

Hozzászólások (0)