adozona.hu

Inflációs emlékek – Heti PénzPiac – 2024. 6. hét

//adozona.hu/altalanos/Inflacios_emlekek_Heti_PenzPiac_6_6XASIE

Inflációs emlékek – Heti PénzPiac – 2024. 6. hét

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit tartalmazza, melyek hatással lehetnek a hazai vállalkozások életére.

A fejlett világban lassan a jegybankok által elvárt szintre csökken a pénzromlás üteme. A monetáris irányítók mégis vonakodnak elindítani a kamatcsökkentési ciklust. Több indokot is felhoznak a miértre, de a legfőbb ezek közül a történelmi tapasztalatokra utal vissza. A túl korán megkezdett enyhítések később erőteljes beavatkozást tettek szükségessé.

Az elmúlt évek inflációs periódusát az USA-ban számos elemző az 1970-es évekkel állítja párhuzamba. És valóban, a két időszakban (1973–1976 és 2021–2024) felrajzolható pálya gyakorlatilag teljesen fedi egymást, legalábbis az első hullámban. Azt látják a jegybankárok, hogy mindkét esetben valamilyen külső sokk indította be a fogyasztói árak jelentős emelkedését.

Az 50 évvel ezelőtti kiváltó ok az első olajárrobbanás volt. Az addig igen olcsó fekete arany rövid idő alatt négyszeresére drágult a világpiacon, ami valóban dermesztő nagyságrendet jelentett. Az energiahordozók áremelkedése végiggyűrűzött minden ország minden termékén és szolgáltatásán.

Az infláció így nemcsak Amerikában, hanem Európa nyugati felén is hamar több évtizedes magasságba szárnyalt. A központi bankok jelentős kamatemeléseket eszközöltek (a Fed 13 százalékig, míg a német Bundesbank 14 százalékig), majd amikor enyhülni kezdett a fogyasztói árnyomás, akkor az irányadó ráták jelentős csökkentésével reagáltak.

A fogyasztói árak ilyen gyors megugrása főként Németország számára volt ijesztő: az első világháborút követően őket sújtotta a világtörténelem egyik legpusztítóbb hiperinflációja. Ez az emlék generációkon átívelve ívódott be az emlékezetükbe.

A jelenlegi fogyasztói áremelkedési trend 2021-ben indult, amikor a globális gazdaságot még a pandémia okán elrendelt lezárások láncolták le. Az állami stimulosoknak és támogatásoknak köszönhetően viszont a lakosságnál jelentős megtakarítások, ha úgy tetszik fölös pénzek kezdtek felhalmozódni. Eltérő mértékben ugyan, de ez az egész világra jellemző volt. Az USA-ban viszont minden korábbinál nagyobb juttatásokat kaptak az állampolgárok, aminek döntő többségét el is költötték az elmúlt két évben.

2021–2022-ben tehát egyszerre jelentkezett a kínálati szűkösség (lezárt gazdaságok, elszakadó ellátási láncok, ezek nyomán termékhiányok és szállítási késések) és a keresleti többlet. Ezt a helyzetet tette még bonyolultabbá a tőlünk keletre kirobbant háború, és az arra adott európai és amerikai gazdasági-politikai „válaszok”.

Az áremelkedés az USA-ban 2022. év közepén, az eurózónában pedig 2022. év végén tetőzött. Azóta folyamatos a csökkenés, de a kitűzött 2-3 százalékos szinthez közelítve megtorpanás látszik. A múltbeli analógiát elemezve a jegybankárok arra a következtetésre jutottak, hogy addig, amíg egy újabb emelkedő hullám összes lehetséges kiváltó okát meg nem szüntetik, addig nem lehet érdemben lazítani a monetáris feltételeken.

A váratlan eseményeket azonban nem lehet kizárni. A ’70-es évek végén egy újabb, a második olajárrobbanás (ezúttal „csak” 2,5-szeres volt a növekedés) rázta meg a világot, mely ismét a magasba lökte az inflációs mutatókat. Ennek leküzdéséhez pedig már 20 százalékot közelítő dollár-kamatlábat, valamint 13 százalékos német márka irányadó rátát kellett bevetni. Drasztikusan szigorodtak mindenhol a finanszírozási feltételek és ez akkor évekre visszavetette a globális konjunkturális teljesítményt.

A jegybankok tehát el akarják kerülni azt a helyzetet, amire aztán erőteljes válaszlépéseket kellene tenniük. Így inkább döntenek azon lehetőség mellett, amely egy alacsonyabb potenciális gazdasági növekedést kínál, de az infláció fellángolásának kicsi az esélye. Így a monetáris enyhítés megkezdését el fogják húzni addig, ameddig csak lehetséges.

| A növekedés motorja – Heti PénzPiac – 2024. 5. hét |

Magyarország

A héten publikált hazai gazdasági adatok vegyes képet mutatnak.

A 2023. decemberi külkereskedelmi egyenleg meglepetésre 188 millió euró deficitet mutatott, és a szintén év végi ipari termelési adatok pedig jelentős, 13,7 százalékos visszaesést jeleztek az egy évvel korábbi értékhez képest.

A kiskereskedelmi forgalom azonban végre érezhető, 1,4 százalékos javulást mutatott karácsony havában novemberhez viszonyítva.

A központi költségvetés gazdálkodásában 54,4 milliárd forint többlet alakult ki 2024. év januárjában.

Az infláció eközben zavartalanul folytatta útját a déli irányba, az idei év első hónapjában már csak 3,8 százalékot mértek a statisztikusok.

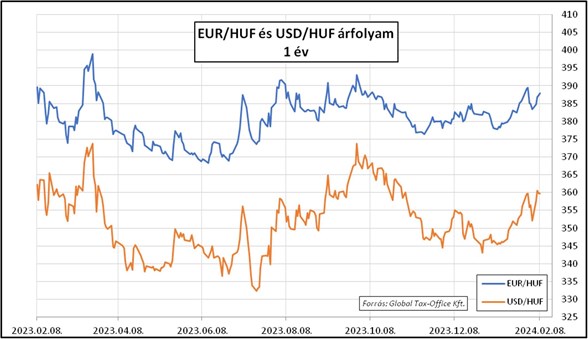

A forint árfolyama megbillent az előző heti kedvező teljesítmény után, 383-ról elrugaszkodva 389-ig emelkedett az euróval szembeni árfolyama. Ebben a gyengélkedésben szerepe lehetett a kilátásba helyezett újabb, hazánk elleni uniós eljárás lehetőségének is.

Európai Unió – Eurózóna

A német export és import is csökkent 2023. decemberben, ami meglepte az elemzőket. Emellett csökkent az ipari termelés is ebben a hónapban, ami így már érthetővé teszi a gyenge magyar teljesítményt is.

Az euróövezet összesített kiskereskedelmi adatai további lejtmenetet mutattak az év végén. Még mindig borúsnak látják a közeljövőt az uniós lakossági fogyasztók.

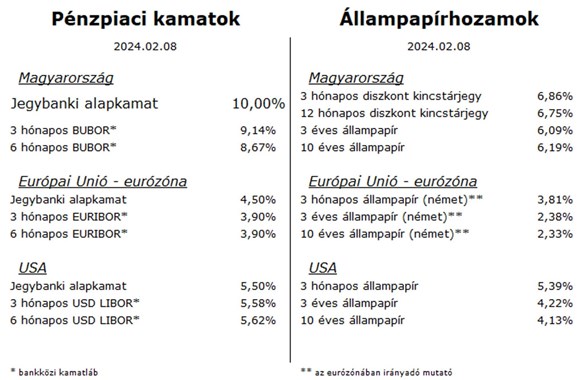

Az EKB vezetői ismét megerősítették, hogy a kamatcsökkentést nem fogják elkapkodni, még akkor sem, ha a gazdaság a gyengélkedés jeleit mutatja. A legfőbb félelmük most az elvárhatónál magasabb bérnövekedési ütem, mely az utóbbi időben meghaladta az inflációt. A jegybankárok szerint az alacsony infláció mellett hasonló mértékű legyen az átlagos munkaerőköltség emelkedése is. Így lehet biztosítani a kiegyensúlyozott fogyasztói árváltozást hosszú távon.

Az óceán túlpartjáról viszont továbbra is kedvező gazdasági adatok érkeztek, így a dollár 1,2 százalékkal, 1,075-ig erősödött a héten az euróval szemben.

USA

A gazdaság továbbra is kedvező formáját mutatja.

A munkaerőpiac ismét feszesebbé vált, ami a bérnövekedési mutatókat is felfelé húzta.

A fogyasztói hangulatindexek lakossági optimizmust tükröznek, ami várhatóan további kiskereskedelmi forgalom-növekedést fog jelenteni a következő hónapokban.

A Fed éppen ezeket a mutatókat figyeli a legjobban, így arra lehet számítani, hogy nemcsak a kamatcsökkentések kezdő időpontját fogja kitolni, hanem az idei lépések mértékét is szolidabbra veszi a piac által várthoz képest.

A tájékoztatás nem teljeskörű, nem minősül befektetési ajánlásnak. A tájékoztatás a dokumentum készítésének idején irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB – olvasható a Global Tax-Office Kft. tájékoztatójában.

Hozzászólások (0)