adozona.hu

Heti PénzPiac 5. hét – Kamatdöntések, leminősítés ellenére izmos forint

//adozona.hu/altalanos/Heti_PenzPiac__5_het_5KR6GD

Heti PénzPiac 5. hét – Kamatdöntések, leminősítés ellenére izmos forint

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit tartalmazza, melyek hatással lehetnek a hazai vállalkozások életére.

Magyarország

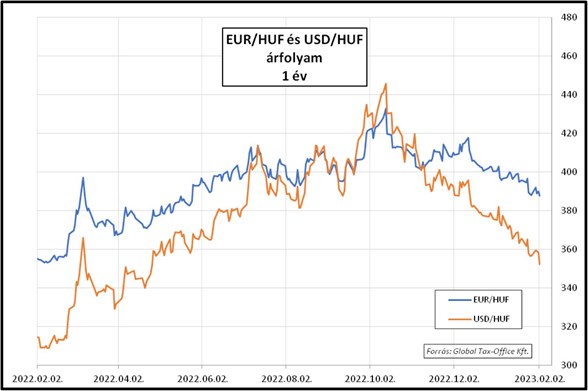

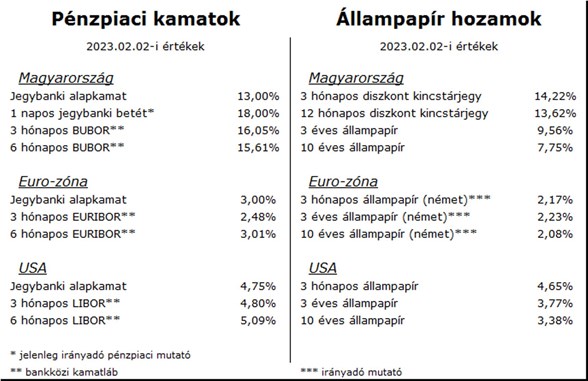

A múlt hét még pénteken késő este egy Magyarország számára kedvezőtlen hírrel zárult: az egyik jelentős hitelminősítő, a Standard and Poor's egy szinttel rontotta a magyar gazdaság adósbesorolását, ezzel még éppen a befektetésre ajánlott kategóriában maradt az ország. A hátrányos döntést a magas hazai inflációval és kamatszinttel, az energiakitettséggel és az ebből fakadó gazdasági terhekkel, valamint az EU-s forrásokkal kapcsolatos bizonytalansággal indokolta a hitelminősítő. Miután ezek már eddig is ismert tények voltak, ennek megfelelően a döntés nem is váltott ki érdemi negatív piaci reakciót. A forint egész héten a 385-390 közötti tartományban mozgott az euróval szemben, az állampapírhozamok pedig végül csak minimális mértékben változtak (igaz, ehhez az is kellett, hogy a nemzetközi hozamkörnyezet kedvezően alakult).

| Az előző heti pénzpiaci elemzéshez kattinton ide: Heti PénzPiac – 4. hét |

Eurózóna – Európai Unió

Az eurózónát érintően számos gazdasági adatot kaptunk a héten: a 2022. IV. negyedévi GDP-adatok országonként ugyan vegyes képet mutattak, de a teljes térségnek végül éppen sikerült elkerülnie a recessziót (+0,1%). A 2023. évre szóló előrejelzések kis mértékű, 1 százalék alatti gazdasági növekedést mutatnak, bár ehhez szükség lesz a kedvező energiapiaci trendek fennmaradására (a földgáz ára például – több tényező szerencsés együtt állásának köszönhetően – a 2021. év őszi szinteken mozog, míg az olaj ára a háború kitörése előtt volt a jelenlegi 75-80 USD/hordó körül). Az eurózóna inflációja 8,5 százalékra csökkent januárban (a csúcs 3 hónapja 10,6 százalékon volt), ami már bizakodásra adhat okot a további mérséklődést tekintve.

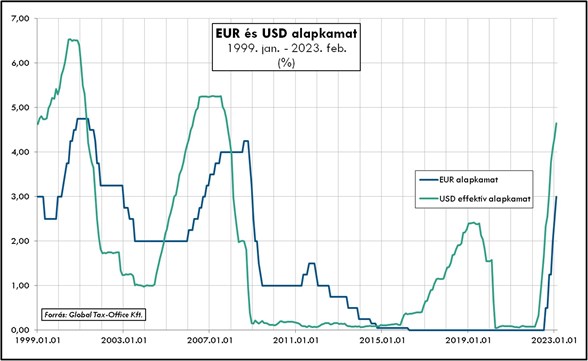

Az elmúlt hónapok egyik legfontosabb eseménye csütörtökön történt: az EKB újabb 0,5 százalékkal 3 százalékra emelte a jegybanki alapkamatot, és további szigorításokat vetítettek előre (a következő lépés eszerint 6 hét múlva ismét 0,5 százalékos emelés lesz). Ami kérdéses a kamatpályával kapcsolatban az csak az, hogy hol lesz a teteje (a piaci várakozások szerint 3,5 százalék körül – a jegybank szerint ennél magasabban). A jegybankelnök legutóbbi nyilatkozata viszont arról szólt, hogy jó eséllyel hamarabb le lehet győzni az inflációt az eurózónában, mint azt néhány hónapja gondolták.

Az alábbi ábra az euró és az amerikai dollár irányadó kamatszintjét mutatja az eurózóna megalakulásától napjainkig.

USA

A gazdaság állapotára továbbra is a kétarcúság jellemző: miközben az elmúlt egy hét adatai gyenge konjunktúrára utalnak, addig a munkaerőpiacról újabb és újabb, erőre és feszességre utaló jelzések érkeztek. A munkanélküliség továbbra is igen alacsony, a betöltetlen álláshelyek száma az eget verdesi. Az inflációt befolyásoló tényezők azt mutatják, hogy az USA jó eséllyel tényleg maga mögött hagyta a csúcsot tavaly júliusban (9,1%), és a legfrissebb, decemberi 6,5 százalékról már csak a további mérséklődés üteme a kérdéses.

A szerdai FED kamatdöntés szerint 0,25 százalékos emelés után az új alapkamatsáv teteje 4,75 százalék lett. A jegybankelnök beszédéből a piac azt szűrte le, hogy innentől már közel van a dollárkamatpálya teteje (talán már 5 százaléknál), és azután majd a kamatcsökkentés is hamarabb várható, mint ahogy azt a monetáris döntéshozók ígérték. Ehhez azonban az kell, amit az utóbbi időben többször is leírtunk: enyhülő munkaerőpiaci feszültség és fokozatosan tovább süllyedő, a 2 százalék körüli szintekre tartó infláció.

Az amerikai dollár gyengesége folytatódik az euróval szemben, a héten már 1,1 felett is megfordult az árfolyam.

A tájékoztatás nem teljeskörű, nem minősül befektetési ajánlásnak. A tájékoztatás a 2023. február 3-án irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB – olvasható a Global Tax-Office Kft. tájékoztatójában.

Hozzászólások (0)