adozona.hu

Elérkezett az idő – Heti PénzPiac – 2023. 21. hét

//adozona.hu/altalanos/elerkezett_az_ido_heti_penzpiac_21_VBU1FW

Elérkezett az idő – Heti PénzPiac – 2023. 21. hét

A Global Tax-Office Kft. heti pénzpiaci összefoglalója az elmúlt hét fontosabb pénzpiaci és gazdasági eseményeit tartalmazza, melyek hatással lehetnek a hazai vállalkozások életére.

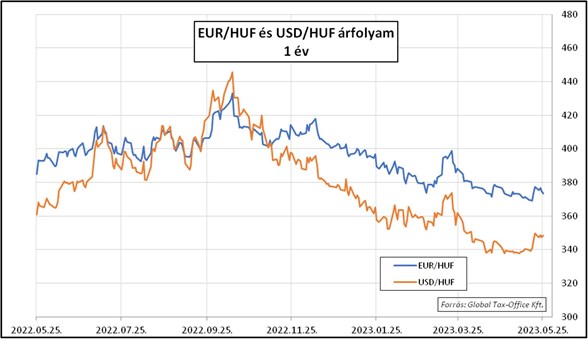

Amilyen nehéz megszerezni a bizalmat, olyan könnyű elveszíteni azt. Így történt ez Magyarországgal 2022-ben. Az évek során fokozatosan és szisztematikusan felépített befektetői bizalom szinte pillanatok alatt semmivé lett. A hosszú időn keresztül kiegyensúlyozott forint árfolyam előbb a világjárvány kitörésekor, 2020-ban omlott össze, de az igazi vesszőfutást a tavalyi évben kellett elviselnünk. A globális gazdasági környezet nagy mértékben megváltozott, de a hazai monetáris és fiskális politika irányítói azt gondolták, hogy a befektetők elnézőek lesznek velünk, mint ahogy tették ezt az utóbbi több mint 10 évben.

A világban zajló folyamatok már néhány éve irányt váltottak, a háború kitörése csak felgyorsította némelyiket, másokat pedig felnagyított. Az infláció például az USA-ban, az Eurózónában és Magyarországon is már 2021. év végén évtizedes csúcson volt, és onnan meneteltek tovább több évtizedes magasságokba. Az igazi változást az jelentette, hogy ezt az inflációt már kezelni kellett (és kell még most is), ami bizony az ultra laza monetáris kondíciók végét jelentette. Ennek az intézkedés-sorozatnak az egyik lába az évtizedes fedezetlen pénznyomtatás – ebben élen járt a FED, utána az EKB következett – befejezése volt, majd ezzel egy időben a kamatszint normalizálása következett. Ilyen körülmények között már a befektetők is sokkal jobban megnézték, hogy milyen kockázat mellett milyen kamatot kapnak – és a mi kis országunk esetében a már 2021. közepétől emelkedő kamatokat sem tartották elegendőnek.

Mondhatjuk, hogy 2022-ben a kötvény- és devizapiacon keresztül kikényszerítették a drasztikusan magasabb kamatokat. Ezért lett 2022. október közepétől 18 százalékos az MNB által meghatározott irányadó mutató, és ez rántotta vissza a forintot az év elejétől számított 20 százalékos leértékelődésből. Természetesen kellett még számos költségvetési intézkedés is ahhoz, hogy újra kezdjen helyreállni a bizalom a magyar befektetési eszközök iránt.

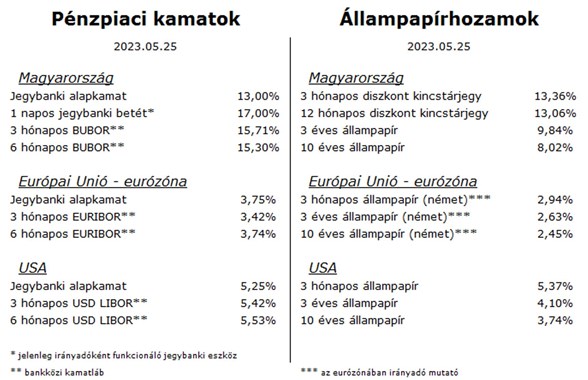

Több igazodási pontot azonosított a Magyar Nemzeti Bank (például az ország- és csődkockázati felárak jelentős mérséklődése, a folyó fizetési mérleg egyensúlyba kerülése, a forint erősödése, valamint az inflációs trend kedvező irányba fordulása), aminek teljesülnie kellett, hogy csökkésnek indulhasson végre a kamatszint úgy, hogy az egy fenntartható trend kezdete legyen. Ennek az idejét a héten látták elérkezettnek: az irányadó kamat 1 százalékpontos mérsékléséről döntöttek, és a piaci reakciók azt mutatják, hogy a befektetők körében kedvező volt a fogadtatás. Innen már gyakorlatilag egyenes utat várnak az elemzők a kamatcsökkentésekben: fokozatos és ütemes lépésekben ősz végére, tél elejére a kamatszint és az infláció is a két számjegyű tartomány aljára süllyedhet.

| Pozitív mellékhatások – Heti PénzPiac – 2023. 20. hét |

Magyarország

A hazai befektetőket már hónapok óta lázban tartja a találgatás, hogy mikortól indul a monetáris enyhítési ciklus. A héten megérkezett a válasz: 2023. május 24-étől 1 százalékponttal alacsonyabb, 17 százalékos szinten hirdeti meg a betéti gyorstendereket (egynapos jegybanki betét) az MNB a bankok számára.

Az alacsonyabb kamatok a mindennapokban is érződni fognak, de csak fokozatosan, időben elnyújtva. Az igazi könnyebbséget akkor fogjuk érezni, amikor az infláció visszatér az egy számjegyű tartományba. Erre azonban még legalább fél évet kell várnunk az elemzők szerint. Amit most a saját bőrükön éreznek a bérből és fizetésből élők, az az, hogy hiába emelkedett a bruttó keresetük az elmúlt egy évben a legfrissebb statisztikák szerint 16,6 százalékot, a 24 százalékos infláció miatt több mint 7 százalékkal tudnak kevesebb vásárolni (és ez a reálkereset-vesztés várhatóan egész évben érződni fog).

A forint árfolyama az előző hét végén mintha megérezte volna a kamatváltozást, és gyengülésnek indult az euróval szemben (368 közeléből 379-ig ugrott), de aztán e hét elején, és az MNB döntés után is stabilan 372 és 375 között mozgott. A forint kamatelőnye még mindig tetemes a főbb devizákhoz képest, és a hazai irányadó kamat fokozatos csökkenését (tehát a kamatelőny szűkülését) várhatóan kompenzálják majd az év során javuló gazdasági mutatóink.

Az állampapírok piacán ellentétes folyamatok zajlottak: amíg a rövid futamidejű papírok esetében hozamesést figyelhettünk meg (normális reakció a csökkenő kamatszintre), addig a közép és hosszú futamidők esetében hozamemelkedést. Ez utóbbiban két tényező játszhatott szerepet: az egyik a fejlett piacokon bekövetkezett hozamemelkedés, a másik viszont az uniós források körüli további huzavona lehet (már az sem zárható ki, hogy 2024-re csúsznak a kifizetések).

Eurózóna – Európai Unió

Az eurózóna gazdaságai esetében (csakúgy, mint az USA-ban már jó ideje) furcsa kettősség látszik kibontakozni. Amíg az ipari szektorok gyengélkednek – és a közeljövőre vonatkozó piaci várakozások is hasonlóképpen festenek – addig a szolgáltatások bővülnek. Mindemellett a munkaerőpiac is nagyon egészséges erőről árulkodik.

Ami azonban aggasztja az EKB-t, az az infláció és a mögöttes folyamatok. Egyre-másra hangsúlyozzák a nyilvános megszólalásokon az európai jegybankárok, hogy további kamatemelésekre, tovább szigorodó monetáris kondíciókra van szükség (ne feledjük, a szavak ereje sokszor nagyobb, mint a tetteké, a várakozásokat is befolyásolni akarják). Azt azonban figyelembe kell venniük, hogy már a jelenlegi (3 százalékot meghaladó) kamatszint is kiemelkedően magasnak számít, úgy pedig főként, hogy az elmúlt 13 évben gyakorlatilag nulla százalék közeli kamatokhoz szoktak a piaci szereplők (az eddig bőséges, és egyre csak növekvő pénzpiaci likviditással együtt, aminek az ígéretek szerint szintén vége).

A piacok a magasabb, de inkább a tartósan magasan maradó kamatszintre kezdik árazni a kötvényeket, lassan közelíti az állampapírok hozama a március eleji maximumokat.

Az utóbbi hetek az amerikai dollár erősödéséről szóltak, így történt ez az elmúlt néhány napban is. A héten 1,072 alatt is járt az EUR/USD keresztárfolyam (két hónapos USD csúcs).

USA

A tengerentúlon napvilágot látott adatok szerint összességében jól teljesített a gazdaság 2023. I. negyedévében, egyelőre elkerülte az USA-t a recesszió. Ha a meghatározó szektorokban uralkodó folyamatokat vizsgáljuk, akkor azt látjuk, hogy míg az ipar és a feldolgozóipar teljesítménye csökkenő trendben mozog, addig a szolgáltató szektorokban optimizmus uralkodik. Az még a FED döntéshozói előtt sem teljesen tiszta, hogy a rendíthetetlenül erős munkaerőpiac oka vagy okozója a szolgáltatások kedvező alakulásának, de továbbra is úgy látják, hogy a munkanélküliségi ráta növekedése nélkül nem fog tudni lesüllyedni, és tartósan a megfelelően alacsony szinten maradni az infláció.

A jegybanki döntéshozók nyilatkozatai azt a várakozást erősítik a piacban, hogy akár további kamatemelés sem kizárt, de a huzamosabb ideig a jelenlegi szint körül, azaz a magasan tartott kamatoknak van a legnagyobb esélye. Az enyhítési ciklus beindítását a „szokásos” tényezők idézhetik majd elő: a megfelelően moderált szintű fogyasztói áremelkedés, gyengülő konjunktúra, „romló” munkaerőpiac vagy egy hirtelen bekövetkező negatív piaci esemény.

Az adósságplafon körüli vitáról az előző héten már ejtettünk néhány szót. A múltban ez a probléma a legtöbbször megmaradt politikai „pávatánc”-nak, és néhány pengeváltás után megemelték a vállalható adóssághatárt. Remélhetőleg most is ugyanúgy meg fogják oldani a problémát az amerikai honatyák az utolsó pillanatban, ahogy tették ezt mindig az elmúlt több mint száz évben, és nem következik be sem részleges kormányzati leállás, sem nemfizetés az esedékes adósságokra. (A múltban (2011-ben) volt egy „emlékezetes” határidőcsúszás, aminek eredményeképpen az egyik legnagyobb hitelminősítő egy fokozattal rontotta az USA legjobb adós minősítését, és a pénz- és tőkepiacokon egy több hónapos turbulencia alakult ki.)

A tájékoztatás nem teljeskörű, nem minősül befektetési ajánlásnak. A tájékoztatás a 2023. május 25-én irányadó piaci helyzetet tükrözi, azonban az információk csak időleges tájékoztatást nyújtanak, és a piaci viszonyokkal, körülményekkel megváltozhatnak. Jelen dokumentum elkészítése során felhasznált adatok, tények, információk lényeges forrásai az alábbiak: Bloomberg, Reuters, KSH, EuroStat, MNB, ÁKK, EKB – olvasható a Global Tax-Office Kft. tájékoztatójában.

Hozzászólások (0)